La Ley se aprobó, en otras medidas, una exención especial en el Impuesto sobre las ventas, en un grupo determinado de bienes (“bienes cubiertos”) que se vendan dentro del territorio nacional. Este primer hecho, señala, que la medida aprobada, afectará el recaudo del Impuesto al Valor Agregado interno.

La exención consiste en dejar exentos del impuesto sobre las ventas (IVA) a un grupo de bienes cubiertos “dentro de los periodos que defina la Dirección de Impuestos y Aduanas Nacionales mediante resolución. Dicho periodo deberá ser de tres días al año” (Art. 25, Ley 2010).

Límites para aprovechar la exención

La Ley puso un conjunto de límites a la exención especial, en aspectos tales como: i) Grupo de bienes con su respectivo valor, ii) Forma de pago, y, iii) Número de unidades.

Entre los bienes que la Ley definió para que se encuentren exentos del impuesto a las ventas y que denomina como “bienes cubiertos” (Art. 24, Ley 2010) se encuentran:

- i) Complementos de vestuario con un valor inferior a $342.700. Corresponde a morrales, maletines, bolsos de mano, carteras, gafas de sol, paraguas, pañoletas y bisutería;

- ii) Electrodomésticos con un valor inferior a $370.800. Aquí se incluyen televisores, parlantes de uso doméstico, tabletas, refrigeradores, congeladores, lavaplatos eléctricos, máquinas de lavar y secar para el hogar, aspiradoras, enceradoras de piso, trituradores eléctricos de desperdicios, aparatos eléctricos para preparar y elaborar alimentos, máquinas de afeitar eléctricas, cepillos de dientes eléctricos y otros artículos eléctricos de cuidado personal, calentadores de agua eléctricos, secadores eléctricos, planchas eléctricas, calentadores de ambiente y ventiladores de uso doméstico, aires acondicionados, hornos eléctricos, hornos microondas, planchas para cocinar, tostadores, cafeteras o teteras eléctricas y resistencias eléctricas para calefacción;

iii) Elementos deportivos con un valor inferior a $342.700, entre los cuales se encuentran pelotas de caucho, bolas, balones, raquetas, bates, mazos, gafas de natación, trajes de neopreno, aletas, salvavidas, cascos, protectores de manos, codos y espinillas, y zapatos especializados para la práctica de deportes;

- iv) Juguetes y juegos con un valor inferior a $171.350, tales como muñecos, instrumentos musicales de juguete, naipes, juegos de tablero, juegos electrónicos y videojuegos, trenes eléctricos, sets de construcción, juguetes con ruedas diseñados para ser utilizados como vehículos, rompecabezas y canicas. En este rubro, la Ley es clara en señalar que no se incluyen las bicicletas, artículos de fiesta, carnavales y artículos recreativos, programas informáticos y softwares;

- v) Vestuario con un valor inferior a $342.700. Las cuales corresponden a prendas de vestir de todo tipo. La Ley es clara en señalar que las materias primas para elaborar el vestuario no se incluyen; y,

- vi) Útiles escolares con un valor inferior a $102.810.

La definición de los bienes cubiertos pone un límite al grupo de bienes y servicios que son afectados por el Impuesto al Valor Agregado, los cuales se encuentran básicamente en el ámbito de las actividades del comercio al por menor; de ahí que en varios apartes de la Ley se haga uso de la expresión “impuesto sobre las ventas -IVA” y no al valor agregado.

De igual manera, otro de los elementos en los que profundiza esta Ley, está asociado con la desprotección al consumidor, pues si hace uso del derecho a la exención no tiene “derecho a la devolución” (art. 25) en ningún caso.

Lo anterior permite destacar otro de los hallazgos de la Ley 2010. La ley va en contravía del Plan Nacional de Desarrollo el cual propende por la profundización de la legalidad, mientras que la Ley 2010 les niega a los ciudadanos la posibilidad de que bien sea devuelto porque no lo satisface. En Colombia, el aspecto de la garantía de un bien o de un servicio que se adquiere, siempre ha sido de difícil cumplimiento en muchas de nuestras actividades económicas, y la Ley 2010 legitima este hecho.

Entre los límites a la forma de pago la Ley señala: “Los pagos por concepto de venta de bienes cubiertos solamente podrán efectuarse a través de tarjetas débito, crédito, y otros mecanismos de pago electrónico entendidos como aquéllos instrumentos presenciales que permitan extinguir una obligación dineraria a través de mensajes de datos en los que intervenga al menos una entidad vigilada por la Superintendencia Financiera de Colombia” [Subrayado por el autor]. En este aspecto, no sobra observar otro de los hallazgos, asociado a la alta probabilidad de que las familias clasificadas por el DANE como vulnerables y pobres no puedan acceder a los posibles beneficios de la medida al no cumplir con dicho requisito, al prescindírseles la posibilidad de acceder a la exención por la vía del pago en efectivo.

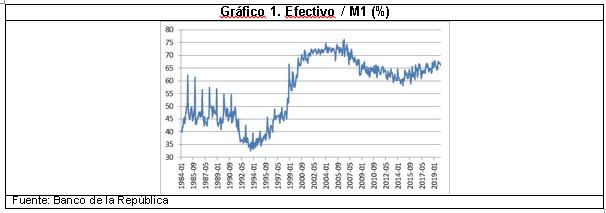

La obstinación por parte del ejecutivo como del sector financiero a obligar a la bancarización para poder acceder a cualquier intervención pública, se ha convertido en una constante. Sin embargo, dada la alta informalidad empresarial como laboral; los altos niveles de corrupción; el narcotráfico; entre otros, hacen que el efectivo sea un medio cautivador y básico en muchas de las transacciones económicas que realizan los agentes económicos. A mediados de los años 80, el efectivo en poder del público representaba el 30% de los medios de pago (M1= Efectivo más depósitos a la vista = Efectivo más la reserva bancaria más cuentas Bancarias), hoy representa cerca del 55%. Antes de la crisis del 2008 llegó a representar cerca del 70%.

Y finalmente, el número máximo de unidades que se pueden adquirir es de tres (3) de la misma referencia y marca, no se señala si en el mismo punto de venta o como va a hacer la Administración Tributaria para controlar que un comprador adquiera más de tres bienes en diferentes expendios o a través de diferentes personas, a través de la factura electrónica?

El posible impacto fiscal

Una primera aproximación a este cálculo es suponer que el recaudo del IVA interno es uniforme en los 365 días al año, lo que no deja de ser un supuesto demasiado fuerte. Dado que el recaudo para el 2019 es de aproximadamente $45 billones, lo que equivaldría a $121.000 millones diarios, por los 3 días de la exención, el impacto ascendería a $363.000 millones.

Ahora bien, es claro que la medida no cobija todos los bienes y servicios afectados por Impuesto al Valor Agregado. En este evento, se trabaja con las declaraciones del IVA que se le presentan a la DIAN.

Dado que la exención especial aprobada por la Ley 2010 afecta en lo fundamental ciertas actividades de comercio al por menor, se examinaron únicamente aquellas declaraciones del IVA publicadas por la DIAN asociadas con estas actividades, encontrándose que el impacto de la medida sería del orden de los 10 mil millones de pesos por los 3 días sin IVA. Ahora bien, si los hogares cambian su comportamiento de consumo, posiblemente este valor se podría incrementar, con una probabilidad muy baja de alcanzar el valor de los 363 mil millones de pesos.

Finalmente, y como en toda medida tributaria, hay necesidad de evaluar los costos y los beneficios de la medida. El articulado respectivo se soporta sobre la factura electrónica, la cual debe funcionar en todos los establecimientos o de lo contrario se abrirá una “vena rota” más para la elusión del impuesto.

De igual manera, la Ley 2010 aprobó sin estudios previos, exenciones tributarias que tiene un impacto fiscal mucho más relevante y un nulo impacto sobre el crecimiento económico y la distribución del ingreso, como lo es la deducción del IVA en el impuesto sobre la renta de la importación de activos fijos productivos (Art. 95).

Jorge Espitia

Deja un comentario