Índice de fabricación ISM de EEUU (puntuación por debajo de 50 significa contracción)

Pero la inflación de precios, excluyendo los alimentos y la energía, la llamada tasa de inflación básica, no está cayendo en las principales economías.

Los directores de los bancos centrales siguen agitando el mantra de que las tasas de interés deben subir para reducir la “demanda excesiva” con el fin de volver a situar la demanda en línea con la oferta y así reducir la inflación. Pero el riesgo es que los aumentos “excesivos” de las tasas de interés empujen las economías a una crisis antes de que eso suceda y también generen una crisis bancaria y financiera a medida que las empresas endeudadas quiebren y los bancos más débiles sufran retiradas masivas de sus depósitos.

Los mercados de valores del mundo siguen siendo optimistas y se dirigen a máximos, siguiendo la opinión de los inversores de que se logrará un “aterrizaje suave”, es decir, una disminución de la inflación hasta los objetivos del banco central sin una contracción sustancial de la inversión, la producción y el empleo.

Sin embargo, ahí siguen todas las señales de que las principales economías se enfrentan a una nueva crisis. En primer lugar, la inflación sigue siendo “pegajosa” no porque los aumentos salariales (o el consumo) del trabajo hayan sido “excesivos”, contrariamente a la opinión de los banqueros centrales y los expertos económicos convencionales. Como yo y otros hemos argumentado, es la pobre recuperación de la producción y la productividad, junto con una recuperación muy lenta del transporte internacional de materias primas y componentes, lo que inició la espiral inflacionaria, no los trabajadores que exigen salarios más altos.

En todo caso, son las “ganancias excesivas” las que han hecho subir los precios. Aprovechando los cortes de la cadena de suministro después de la pandemia de COVID y la escasez de materiales primas esenciales, las empresas multinacionales de energía, alimentos y comunicaciones aumentaron los precios para obtener mayores beneficios. El argumento de la “inflación de vendedores” ha sido defendido por Isabelle Weber y otros y ha obligado incluso a las autoridades monetarias oficiales a admitir que fue el capital y las ganancias los que más se beneficiaron, mientras que el trabajo y los salarios nominales se han llevado la peor parte del aumento del coste de la vida.

Desde entonces, el BCE y el FMI han publicado informes que admiten el papel de los beneficios en la inflación. El FMI se ha unido al creciente coro que achaca la inflación al aumento de los precios de importación de las materias primas y más tarde al aumento de las ganancias corporativas, no de los salarios.

“El aumento de los beneficios corporativos representa casi la mitad del aumento de la inflación en Europa en los últimos dos años, ya que las empresas aumentaron los precios por encima del aumento de los costes de la energía importada”. Esto contradecía las afirmaciones de los directores de la Reserva Federal de los Estados Unidos y el Banco de Inglaterra de que un “mercado laboral caliente” y los salarios eran los impulsores de una espiral precios-salarios.

La frase de moda es “avaroinflación”, en el sentido de que las empresas han aumentado con avidez el margen entre los costes y los precios para aumentar sus ganancias. Pero la evidencia del aumento de los márgenes de beneficio es dudosa. Los márgenes de beneficio son altos en los EEUU, pero después de alcanzar su punto máximo a finales de 2022, han retrocedido desde entonces.

En un nuevo estudio sobre Francia, Axelle Arquié y MalteThie encontraron que los aumentos de precios eran mayores cuando las empresas tenían “poder de mercado” y esto explicaba la “inflación de los vendedores”: “en los sectores con márgenes más altos, los precios aumentan relativamente más: en el sector menos competitivo, las empresas trasladan hasta el 110 % del choque energético, lo que supone un 10% adicional. Además, encontramos que la asociación entre el margen de beneficio y el traslado de costes es aún mayor cuando la dispersión del margen de beneficio es baja, de acuerdo con el argumento de que las empresas se suman al aumento de precios cuando esperan que sus competidores hagan lo mismo”.

Por otro lado, en el Reino Unido no parece haber habido un aumento en la participación en los beneficios en el valor de la producción corporativa.

El economista del Banco de Inglaterra, Jonathan Haskell, también argumentó que hay poca evidencia de que el aumento de los márgenes de beneficio sea la principal causa de la aceleración de la inflación. En los tres años transcurridos desde 2019, los precios medios de los bienes de consumo han aumentado un 16,8 % en el Reino Unido, un 13 % en los EEUU y un 14,7 % en la zona del euro. De ese aumento, los costes laborales contribuyeron aproximadamente a la mitad del aumento en el Reino Unido, el 60 % en los EEUU y el 40 % en la zona del euro. El aumento de las ganancias contribuyó solo alrededor del 30 % en cada área. Lo interesante es que cuando el crecimiento de la productividad (TFP) cayó (como en el Reino Unido), los precios aumentaron mucho más.

Entonces, ¿es una espiral precios-beneficios o es una espiral precios-salarios? Esta pregunta ha llevado a un intenso debate entre los economistas convencionales y los más heterodoxos, aunque la división ideológica se ha difuminado en algunos casos a ambos lados del debate: ¿es la inflación una “inflación de vendedores” o una “avaroinflación” de las corporaciones; o es el resultado de unos mercados laborales “rígidos” que permiten a los trabajadores aumentar los salarios y obligar a las compañias a elevar los precios; o, como defienden los monetaristas, simplemente hay demasiada oferta monetaria para unos productos escasos?

En cualquier caso, al FMI le preocupa que, a medida que los trabajadores intentan obtener salarios más altos para compensar el aumento de los precios, “las empresas puedan tener que aceptar una participación más pequeña en los beneficios si la inflación sigue por el buen camino de reducirse”. Del mismo modo, el Banco de Pagos Internacionales habla de esto en su nuevo Informe Económico Anual. “El sorprendente aumento de la inflación ha erosionado sustancialmente el poder adquisitivo de los salarios. No sería razonable esperar que los asalariados no intenten ponerse al día, sobre todo porque los mercados laborales siguen estando muy rígidos. En varios países, las demandas salariales han ido en aumento, las cláusulas de indexación han ido ganando terreno y han surgido signos de negociaciones más contundentes, incluidas huelgas. Si los salarios se ponen al día, la pregunta clave será si las empresas absorben los costes más altos o los trasladan”.

Aquí, el archimonetarista BIS insinúa la necesidad de que las empresas “absorban costes más altos” aceptando “márgenes de beneficio más bajos”. Pero como señala “Si los salarios aumentaran de manera más significativa -por ejemplo, hasta el 5,5 por ciento necesaria para guiar los salarios reales de regreso a su nivel anterior a la pandemia a finales de 2024-, la participación en las ganancias tendría que caer al nivel más bajo desde mediados de la década de 1990 (sin contar con un aumento inesperado en la productividad) para que la inflación vuelva a su objetivo marcado”

De cualquier manera, el debate ha girado a si los bancos centrales deben continuar aumentando las tasas de interés para tratar de reducir la inflación al objetivo arbitrario del 2 % o, en su lugar, dejar que la inflación se mantenga más alta y durante más tiempo en lugar de provocar una crisis.

El archikeynesiano Martin Wolf explica en el Financial Times su posición. Como auténtico keynesiano, querría que la “demanda” disminuyera a toda costa. “Estamos viendo una espiral de precio-precio y precio-salario extendiéndose en toda la economía. La única manera de detenerla es eliminar la demanda añadida. En otras palabras, la pregunta no es si habrá una recesión; es más bien si tiene que haber una, si se va a detener la espiral. La opinión plausible es que la respuesta a la última parte de esta pregunta es “sí”. Le guste o no (ciertamente no), la economía no volverá al 2 por ciento de inflación sin una fuerte desaceleración y un mayor desempleo”.

Wolf concluye que “en resumen, las tasas pueden tener que subir de nuevo”. ¿Deberían los gobiernos ayudar a los hogares por el creciente coste de los préstamos y el servicio de la deuda? “La respuesta es: en absoluto. Esto frustraría el objetivo del ejercicio, que es ajustar la demanda. Si la política fiscal compensara esto, la política monetaria tendría que ser aún más estricta que de otra manera. Si el deseo es moderar el ajuste monetario, la política fiscal debe endurecerse, no aliviarse”. Así que Wolf aboga por la austeridad fiscal y monetaria.

Según Wolf, no podemos aceptar una relajación del objetivo de la inflación porque si “un país abandona su promesa solemne de estabilizar el valor de la moneda tan pronto como se vuelve difícil de cumplir, otros compromisos también deben devaluarse”. Aquí Wolf repite la opinión del propio Keynes sobre la inflación: escribió (pdf): “Lenin ciertamente tenía razón. No hay medios más sutiles ni más serios de revocar la base existente de la sociedad que erosionar la moneda”. Esto expresa el miedo de las economías con monedas más débiles en comparación con el dólar, no solo el Reino Unido, sino en particular a todas las economías “emergentes” que actualmente tienen graves dificultades con su deuda. El que imponga una austeridad más dura podrá evitar el debilitamiento de su moneda y la inflación, pero a cambio de una profunda crisis. Es una encrucijada para muchos países.

La opción de la austeridad molesta al inconformista ex economista jefe del Banco de Inglaterra, Andy Haldane, quien escribió: “el papel de la política monetaria en los libros de texto es tolerar, no compensar, estos brotes temporales de inflación siempre que las expectativas de inflación permanezcan ancladas. No hacerlo inflige un daño adicional innecesario al crecimiento”, llevando la contraria a los directores del banco central y a Wolf. Entonces, ¿qué pasa si hay una inflación más alta: “al 3-4 por ciento, la inflación ya no entra en la conciencia pública. Básicamente no hay evidencia de que imponga costes que sean superiores a los del 2 por ciento. Pero los costes de reducir la inflación esos pocos puntos porcentuales adicionales, medidos en la pérdida de ingresos y empleos, son mayores en estos niveles de inflación. Exprimir las últimas gotas, a gran velocidad, significaría sacrificar muchos miles de puestos de trabajo por un beneficio insignificante“. Así que toleremos una mayor inflación.

Como dice Haldane: “Imagínese a un médico, dubitativo sobre la naturaleza y la gravedad de una enfermedad, que ha administrado una gran dosis medicinal que aún no ha tenido efecto. La prudencia dictaría que esperara a ver cómo responde el paciente antes de duplicar la dosis. Los bancos centrales deben tener en cuenta este principio ahora para evitar dar una sobredosis a la economía”. Así que esperemos y veamos, y dejemos que la inflación siga su curso, argumenta. Pero eso significa un recorte más largo y mayor en los niveles de vida de los trabajadores en la medida que la inflación se mantiene durante más tiempo.

Adam Tooze, historiador económico estrella y progresista de izquierda, se ha indignado también con la posición ortodoxa de Wolf. “La angustia ahora tiene que ver con la persistencia de la inflación. Volver a bajarla al 2 por ciento es el grito de guerra. Como hace medio siglo, este es un argumento político profundamente conservador disfrazado con el atuendo de la necesidad económica. Así que aquí es a donde hemos llegado en 2023: para devolver la inflación al 2 por ciento mientras se preservan los bancos, el sentido común insiste en que necesitamos tasas de interés más altas más tiempo, además de austeridad. Y, llegado este punto, hay que preguntarse si las élites occidentales han aprendido algo de la última década y media”. El llamamiento a la austeridad es “la vieja lógica neoliberal de “no hay alternativa“. Tooze argumenta que “en la búsqueda de una inflación más baja, la austeridad monetaria corre el mismo riesgo. Es hora de alejar a la manada en estampida del borde del acantilado, por el bien de la seguridad financiera de millones de personas y la credibilidad de nuestras instituciones políticas”.

Así que la discusión continúa entre los banqueros centrales y los economistas. Pero lo que falta en todo esto es la causa de que la inflación aumentara en primer lugar y por qué se mantiene “pegajosa”. La recuperación de la producción a nivel mundial ha sido débil desde el final de la pandemia. El crecimiento de la productividad del trabajo (producción por trabajador) ha sido baja. De hecho, en términos de valor (es decir, horas de trabajo), la oferta ha sido plana o ha caído.

Como resultado, cualquier aumento en el gasto o el crédito ha terminado aumentando la inflación de precios. Pero nadie menciona que la causa es el fracaso de la acumulación capitalista a la hora de aumentar la productividad del trabajo (y la creación de valor). En cambio, el debate es si el culpable es el trabajo o el capital; o si se debe permitir que la inflación se mantenga alta o baje a pesar del riesgo de crisis.

Los datos del Banco de Inglaterra anteriores revelan que cuanto menor es el crecimiento de la productividad, más alta es la tasa de inflación básica. Y como el BPI también señaló anteriormente, la inflación no bajará sin una crisis a menos que el crecimiento de la productividad aumente bruscamente.

Permítanme recordar a los lectores el estado de la productividad laboral de EEUU, y recordar que EEUU es la economía capitalista con mejor rendimiento.

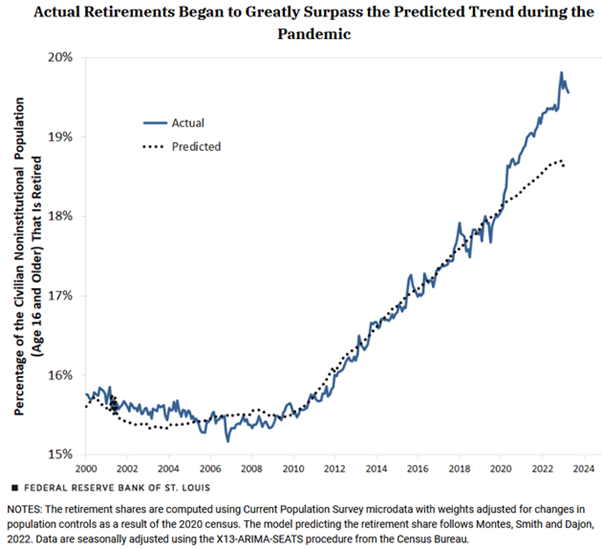

La razón por la que el mercado laboral de EEUU es “rígido” no es porque la economía se esté expandiendo a un ritmo rápido y esté creando empleos bien remunerados para todos. Se debe a que muchas personas cualificadas en edad de trabajar han abandonado el mercado laboral desde la pandemia. Los investigadores de la Fed de St. Louis estiman que EEUU tiene alrededor de 2,4 millones de jubilados en “exceso” por encima del ritmo normal anterior. Si es correcto, eso es casi suficiente para explicar la caída en las tasas de participación.

Además, la inmigración, un motor clave de la oferta de mano de obra, ha disminuido a medida que muchos países aplican aún más restricciones. Y hasta ahora, la tecnología de IA no está consiguiendo un crecimiento más rápido de la productividad de la fuerza laboral existente.

¿Por qué no se produce un crecimiento de la productividad? Porque la inversión en tecnología no está aumentando; las empresas prefieren contratar mano de obra barata incluso en un mercado laboral “rígido”. ¿Por qué la inversión no está aumentando? Se debe a que la rentabilidad del capital sigue siendo baja y no ha habido ningún cambio significativo, fuera del pequeño grupo de megaempresas de energía, alimentos y tecnología.

Y aunque el PIB real de EEUU ha aumentado, eso no se refleja en el crecimiento de los ingresos internos. Existe una divergencia significativa entre el producto interior bruto (PIB) y el renta nacional bruta (RNB). Esa divergencia se debe a la caída tanto de los salarios como de las ganancias (después de la inflación). Así que, en base a la RNB, la economía de EEUU ya está en recesión.

Hace mucho tiempo, me di cuenta de que la próxima recesión no se desencadenaría por una crisis de la vivienda o una crisis del mercado de valores, o incluso por un colapso financiero, sino por el aumento de los costes de la deuda corporativa, llevando a sectores del sector corporativo a la quiebra, a saber, los “ángeles caídos” y las “empresas zombis”. La deuda corporativa todavía está en máximos históricos y, mientras que el coste del servicio de esa deuda era asumible para la mayoría debido a las bajas tasas de interés, ya no es así.

La presión por la caída de las ganancias y el aumento de las tasas de interés está aumentando. Ya hemos visto el impacto del aumento de las tasas de interés en las secciones más débiles del sistema bancario en los EEUU y Europa. Una cantidad récord de hipotecas comerciales expira en 2023 y podrán a prueba la salud financiera de los bancos pequeños y regionales que ya están bajo presión tras las recientes bancarrotas del Silicon Valley Bank y el Signature Bank. Este año será crítico porque alrededor de 270 mil millones de dólares en hipotecas comerciales en poder de los bancos tienen que ser pagados. Según Trepp, se trata de la cifra más alta jamás registrada. La mayoría de estos préstamos están en manos de bancos con menos de 250.000 millones de dólares en activos. En un documento reciente, un grupo de economistas estimó que el valor de los préstamos y valores en poder de los bancos es de unos de 2,2 billones de dólares inferior al valor contable de sus balances. Esa caída de valor pone a 186 bancos en riesgo de quiebra si la mitad de sus depositantes sin seguro deciden retirar su dinero.

La secretaria del Tesoro de EEUU, Yellen, no está preocupada, ya que dice que las recientes “pruebas de estrés” de la Reserva Federal a los bancos mostraron que todos podrían absorver un golpe al capital por el aumento de las tasas. ¡Pero las pruebas también mostraron que los tres bancos que se hundieron el pasado mes de marzo habían superado esas pruebas! El presidente de la Reserva Federal de Chicago, Austan Goolsbee, comparó el impacto potencial de los 5 puntos porcentuales de los aumentos de las tasas de la Reserva Federal con los peligros no previstos a los que se enfrenta el Malvado Coyote, el desafortunado personaje de los dibujos animados. “Si subes 500 puntos básicos en un año, hay una roca enorme flotando sobre nuestras cabezas … que va a caer sobre nosotros?”

Y los expertos siguen preocupados. Su estimación de una probable recesión en los próximos 12 meses es del 61 %, históricamente alta fuera de una recesión real.

Cualquiera que sea la causa del aumento de la inflación y cualquiera que sea el argumento sobre si se mantiene el objetivo de inflación, las principales economías continúan deslizándose hacia una crisis. La eurozona ya está en crisis; y los EEUU se dirigen a una, piense lo que piense el mercado de valores y lo que digan las autoridades. Lejos de un aterrizaje suave, iremos de la estanflación a la inflación por crisis.

Deja un comentario