El presente documento tiene como propósito hacer algunas precisiones sobre el contenido y el alcance de la demanda de inconstitucionalidad del Estatuto Tributario radicada ante la Corte Constitucional, presentar a manera de síntesis algunos rasgos característicos de la tributación en Colombia, enmarcándolos comparativamente en el contexto internacional, y plantear algunos de los retos y desafíos que ha de enfrentar un indispensable proceso de reforma estructural tributaria en el país.

1. Sobre la demanda del Estatuto Tributario ante la Corte Constitucional

Un primer elemento a destacar con respecto a algunos comentarios realizados en diferentes escenarios sobre la demanda de inconstitucionalidad del Estatuto Tributario como los presentados en la columna del exdirector de la Asociación Nacional de Instituciones Financieras (ANIF)2 es el insuficiente conocimiento que parecen develar de los alcances de un Estado Social de Derecho (Art. 1 de la actual Carta Política). A diferencia de un Estado de Derecho (ED), en el que existe una independencia completa entre los diferentes poderes, en el Estado Social de Derecho (ESD) se obliga tanto la articulación entre el poder ejecutivo, legislativo y judicial, sin detrimento de su independencia y autonomía relativa, así como a la participación ciudadana a través de múltiples mecanismos como la tutela y otras acciones judiciales ciudadanas.

La Constitución de 1991 establece como principios rectores de la tributación los de equidad, progresividad y eficiencia administrativa, por lo que la Corte Constitucional está obligada a velar por su cumplimiento en la práctica. De ahí que una demanda ciudadana de inconstitucionalidad del Estatuto Tributario vigente en el país, en plena observancia de los instrumentos disponibles y de las disposiciones sobre la participación ciudadana, le compete en propiedad dirimirla a la Corte Constitucional, que en su buen juicio y con el recurso a mecanismos como audiencias públicas para la debida consulta de conocimientos expertos diversos provenientes de la academia, los centros de investigación, las agremiaciones laborales y empresariales, las autoridades gubernamentales y otros ámbitos sociales, habrá de acopiar elementos de juicio valiosos para que en el marco de la extensa jurisprudencia constitucional existente en el país sobre los principios rectores, pueda emitir un concepto sobre la constitucionalidad del Estatuto y de la Estructura Tributaria prevaleciente en el país.

De dictaminarse la inconstitucionalidad del Estatuto Tributario, la Corte podrá establecer un tiempo prudencial para que el Poder Legislativo, en consulta con las autoridades gubernamentales responsables, proceda al estudio y la adopción de modificaciones a aquellos elementos constitutivos del Estatuto que tengan una influencia determinante para la violación o incumplimiento de algunos o todos los principios rectores constitucionales.

En este contexto, el Poder Legislativo conserva toda su autonomía y potestad para legislar en materia tributaria bajo los principios rectores constitucionales, con miras al cumplimiento de diversos propósitos que se proponga, de acuerdo con las autoridades gubernamentales de turno, de índole económica, social y ambiental como los de la redistribución del ingreso y la riqueza, el crecimiento económico en condiciones de estabilidad macroeconómica, el fortalecimiento de las finanzas públicas, la profundización del goce efectivo de los derechos económicos y sociales de la población desfavorecida y la racionalización y eficiencia del gasto público, entre otros.

Así, la Corte Constitucional no interfiere de manera alguna en la potestad y soberanía legislativa del Congreso de la República, sino que vela por la plena observancia de los principios constitucionales previstos en la Carta Magna de 1991.

Ahora bien, aunque la demanda debía dirigirse a todo el Estatuto Tributario pues los principios tributarios se predican del sistema tributario en su conjunto, eso no implica que si la demanda fuera acogida por la Corte debiera reformarse todo el Estatuto Tributario sino que el Congreso contaría con diversas opciones: expedir un nuevo Estatuto, adoptar un verdadero código fiscal como lo han propuesto algunos tributaristas o limitarse a modificar aquellos elementos del actual Estatuto violatorios de los principios constitucionales más determinantes en última instancia, porque alteran directa o indirectamente la estructura tributaria con la introducción de sesgos, distorsiones o vacíos/fallas normativas significativos en abierta dirección contraria a la equidad, progresividad y eficiencia administrativa del sistema tributario.

Además, la demanda plantea como escenario deseable la eventual adopción por parte de la Corte Constitucional de un periodo del orden de dos años, prorrogables a cuatro, para realizar la reforma conveniente y necesaria, teniendo en debida cuenta las realidades del entorno doméstico e internacional, que pueda ser en términos graduales a través del tiempo pero siempre con una guía rectora de referencia sobre la orientación y la temporalidad previstas para la transición.

Esto último, aparte de que no se trata de una abolición plena del Estatuto Tributario, es condición necesaria para evitar una inseguridad jurídica indeseable; inseguridad que de por sí ya se ha reproducido de manera latente en el país por el hecho de que se ha tornado costumbre que casi cada dos años, en promedio, se implante una nueva reforma tributaria.

De manera complementaria, aunque no menos relevante, el Legislativo podrá establecer mecanismos y procedimientos para garantizar una adecuada transparencia sobre los impactos fiscales de una eventual reforma en proceso de discusión congresional, para que con antelación a su aprobación las autoridades gubernamentales y otros voceros de conocimiento experto como la academia suministren una evaluación detallada sobre sus impactos en recaudo y acerca de los beneficios y los agentes/sectores beneficiarios que pudieran derivarse de ciertas normas susceptibles de ser incorporadas en la reforma. Así se tendría una evaluación y un control oportunos sobre la observancia de los principios constitucionales y sobre la racionalidad de la economía política y justificación socio-económica de los sesgos/vacíos y de los beneficiarios/afectados con la tributación propuesta.

Si bien en las últimas reformas se ha incluido la disposición de que las autoridades gubernamentales presenten una evaluación de los beneficios fiscales otorgados, lo que constituye un avance, infortunadamente hasta ahora no se ha cumplido con dicha obligación. El tema del monto y de la distribución sectorial del gasto tributario permanece todavía como una especie de “caja negra” para la opinión pública y los hacedores de política fiscal en el país.

2. En torno a la tributación en Colombia en el contexto internacional

Un segundo elemento a señalar es que, a diferencia de lo que algunos han afirmado como en la mencionada columna, los demandantes del Estatuto no han desconocido ni realizado lecturas sesgadas de las estadísticas fiscales publicadas por organismos nacionales e internacionales. Por el contrario, las han estudiado con debido rigor para poder comprehender debidamente la realidad de la tributación en Colombia y de su evolución en las últimas décadas, tanto en el contexto doméstico como en el internacional.

Por ello, aquí se presenta un sucinto panorama de la evolución de la tributación en el país y de sus principales retos y desafíos, entre otros, en el proceso de construcción de una democracia sustantiva moderna, incluyente y equitativa, de profundización en el goce efectivo de derechos políticos, sociales y económicos de la población –especialmente de la desfavorecida– y mejoramiento de sus condiciones de vida, de fortalecimiento de las finanzas públicas y de promoción de un crecimiento económico sustentable en condiciones de estabilidad.

2.1 Presión tributaria total

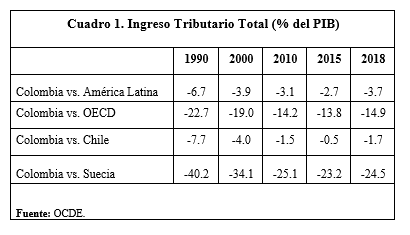

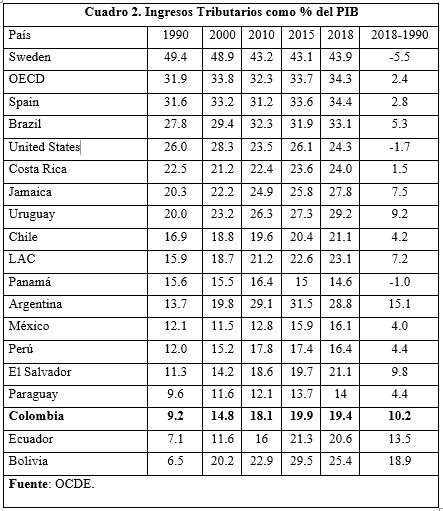

De acuerdo con las cifras publicadas por la OCDE (Cuadro 1), se observa el aumento de la presión fiscal total (Total de ingresos tributarios a nivel nacional y territorial y de contribuciones o aportes a la seguridad social con relación al PIB) en Colombia en 10.2 puntos porcentuales del PIB entre 1990 y 2018, al pasar de 9.2% del PIB a 19.4%. A pesar de este aumento desde los años 1990s, todavía se observan diferencias importantes en la tasa de presión fiscal total de Colombia con relación a las de otros países de la región, para no mencionar las de países desarrollados con Estados de Bienestar avanzados (Cuadro 2).

Es así como la presión tributaria total de Colombia aún se encontraba en 2018 por debajo de la promedio de los países de América Latina en cerca de 3.7 puntos porcentuales del PIB, antes de la aprobación de la Ley 2010 de 2019 en Colombia que traería un gasto tributario neto al no poderse cumplir la meta de crecimiento prevista para el 2020 (de un 3.8% en comparación con una probable de decrecimiento del -5% al -6% por el impacto de la pandemia del COVID-19 y de una caída del precio promedio del petróleo) y de una baja de ingresos tributarios de un 2.3% del PIB en 2020 (por el decrecimiento económico, según lo previsto por el Gobierno nacional en el Decreto 813 del 4 de junio de 2020), y de un incremento de la presión tributaria a comienzos de 2020 en países como Chile y una reducción de ingresos tributarios menor que la de Colombia en 2020[1].

Así que a finales del presente año 2020 no sería de extrañar que la presión tributaria total de Colombia pudiera encontrarse cerca de 3.0-3.5 puntos porcentuales del PIB por debajo de la de Chile y de al menos unos 10-11 puntos con relación a países como Uruguay y Argentina y de unos 4.5 puntos porcentuales respecto al promedio de América Latina.

Adicional a lo anterior, los cambios que presenta Colombia en su presión fiscal la explica en lo fundamental el incremento de los impuestos indirectos en bienes y servicios que aumentaron 3.4 puntos porcentuales del PIB al pasar de 4.9% del PIB en 1990 al 8.3% del PIB en 2018, mientras que en Chile pasaron de 10.6% a 11.2% del PIB en el mismo periodo, o del 10.0% al 11.1% del PIB como promedio en los países de la OCDE.

Entre tanto, en Colombia los impuestos a la Seguridad Social pasaron del 0.7% al 1.9% del PIB en el periodo 1990-2018, en comparación con los ingresos por impuestos sobre la renta y las ganancias que aumentaron en Colombia unos 3.8 puntos porcentuales del PIB en el mismo período, debido casi en su totalidad al auge de los precios de los productos básicos, al pasar del 2.7% al 6.5% del PIB.

Aquí radica la elevada dependencia de los ingresos tributarios directos en Colombia, en gran medida alrededor de la producción y exportación de hidrocarburos, lo que agudiza su vulnerabilidad a ciclos de precios internacionales y a cambios en la demanda mundial del petróleo, por lo que se hace necesario ir complementando, si no sustituyendo al menos parcialmente, esta fuente con otras de índole doméstica como los impuestos directos a la renta y otros con propósitos de propender por el fortalecimiento y la estabilidad de las finanzas públicas y de garantizar un sistema tributario progresivo, equitativo y eficiente como lo establece la Constitución de 1991.

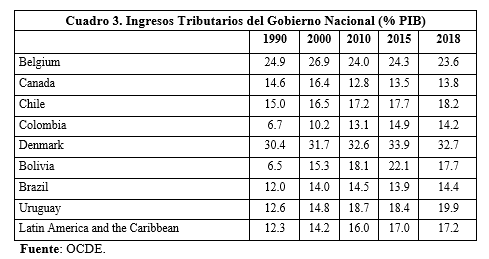

2.2 Presión tributaria del Gobierno Nacional Central

La conclusión anterior se agrava cuando se toman tan sólo los ingresos tributarios del Gobierno nacional –sin incluir impuestos territoriales ni contribuciones a seguridad social–, en la medida en que la distancia de la presión tributaria en Colombia con la promedio regional y con otros países de la región –con un nivel inferior de hasta 3 puntos porcentuales del PIB respecto al promedio de América Latina y de hasta de 4.0 y 5.7 puntos con relación a países como Chile y Uruguay– (Cuadro 3).

2.3 Gasto social

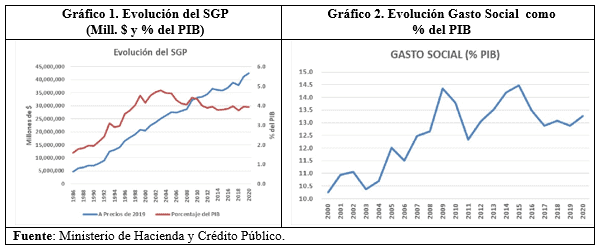

En lo que hace al gasto social, es de destacar que en Colombia ha crecido de manera considerable desde los 1990s y lo explica, en gran medida, la constitucionalización de las transferencias intergubernamentales para la provisión de bienes públicos esenciales como son la educación, la salud, el agua potable y el saneamiento básico, así como los gastos para el pago de las mesadas pensionales. Es así como el Congreso de la República apropió en el Presupuesto General de la Nación en 2019 el 3.9% del PIB para el Sistema General de Participaciones; el 3.7% para el pago de mesadas pensionales; el 1.6% para el aseguramiento en salud; 0.5% para las universidades y el Fondo de prestaciones del magisterio. Esta situación ha sido caracterizada por muchos expertos como una de las inflexibilidades del gasto presupuestal a la cual se ven abocados todas las administraciones de turno (Gráfico 1 y 2).

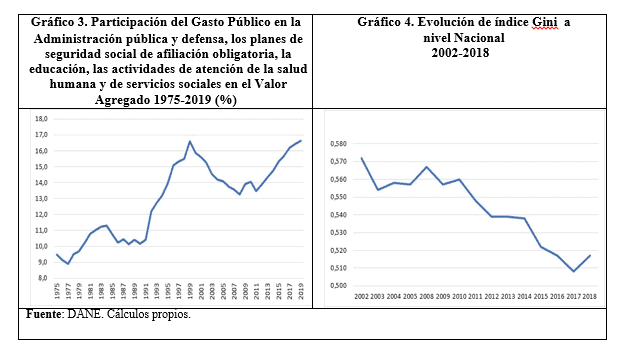

Este hecho se ve reflejado en la participación que ha tenido el sector público en la composición del PIB nacional, más específicamente en el Valor Agregado, el cual pasó de representar el 9.5% en 1975 al 16.7% en 2019 (Gráfico 3), lo que debió haber contribuido a que se hubiera podido reducir la desigualdad en el periodo, al pasar –según estadísticas oficiales que parecieran develar un sesgo por subvaloración si se toman como referencia las declaraciones de renta ante la DIAN, por ejemplo (Garay y Espitia, 2019 y 2020)– el coeficiente de Gini del 0.572 en 2002 a 0.517 en 2018 (Gráfico 4).

En este punto es de resaltar lo afirmado por la OCDE: “A pesar del descenso experimentado recientemente, la desigualdad de los ingresos es la más alta de entre los países de la OCDE y una de las más altas de América Latina” (OCDE (2019). Colombia 2019. Visión general.

Octubre).

En estas circunstancias se requiere profundizar en una política fiscal claramente redistributiva tanto en el ámbito de lo tributario como en el del gasto público –con su estricta racionalización y profundización de los derechos económicos y sociales especialmente en el caso de las poblaciones más vulnerables– como requisito fundamental para progresar hacia una democracia sustantiva moderna, incluyente y deliberativa.

A lo que habría que agregar un muy reciente pronunciamiento del Ministerio de Hacienda sobre el espacio existente para mejorar la calidad del gasto público social en términos de redistribución del ingreso (Tomado de la Respuesta Derecho de Petición Parlamentario. Radicado No. Expediente 26268/2020/OFI y firmada por el Viceministro Técnico Juan Pablo Zárate Perdomo): “Son varios los subsidios desde el PGN que puedan mejorar su progresividad. Por ejemplo, los subsidios a los servicios públicos domiciliarios tienen un espacio de mejora importante. Dado que dichos subsidios se focalizan por medio del estrato socioeconómico, los errores de inclusión son considerables. Sobre esto, basta con señalar que, de acuerdo con la Encuesta del Presupuesto de los Hogares del DANE, se estima que el 60% del 10% de los hogares con mayores ingresos vivan en estratos 1, 2 y 3. En otras palabras, 6 de cada 10 hogares, con los ingresos más altos del país, reciben subsidios desde el PGN para el pago de las facturas de servicios públicos. Es evidente que persiste un espacio de mejora para aumentar la progresividad del conjunto de subsidios en el país, y que las transferencias monetarias y adecuados sistemas de focalización pueden aumentar la progresividad de estos, con ventajas clave en relación con los subsidios a la oferta”.

Por supuesto, existen otros campos en los que se observa una distribución de subsidios regresiva, al beneficiar especialmente a personas con ingresos altos como el pensional, por ejemplo.

2.4 Informalidad e ilegalidad como problemas para la fiscalidad

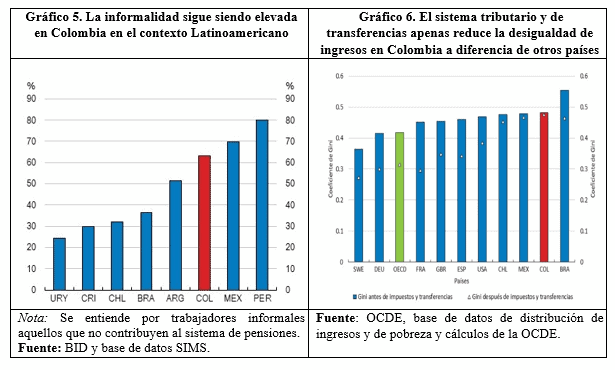

Uno de los temas que hacen aún más compleja tanto la política tributaria como la de gasto público en muchos países de América Latina, y en especial en Colombia, es el alto grado de informalidad y la profundidad de la economía ilegal (Gráfico 5), dado que contribuyen en cierta medida —tanto mayor en cuanto más extendidas sean en la economía y la sociedad— a que se reduzca la potencialidad relativa de la política fiscal sobre el cambio del coeficiente de concentración del ingreso antes y después de impuestos y transferencias (Gráfico 6).

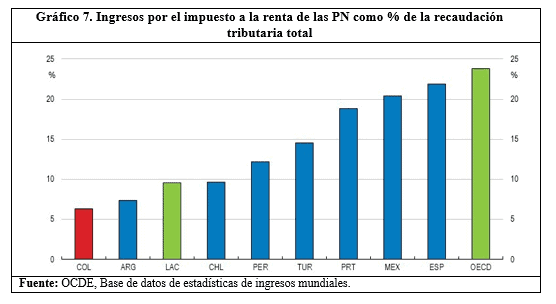

De igual manera, la informalidad como la ilegalidad habrían auspiciado, por un lado, a que buen número de personas jurídicas o empresas resulten ser unas sociedades de refugio de las rentas y gastos de personas naturales (Gráfico 7), y por el otro, a presionar para ser favorecidas de las exenciones y beneficios fiscales que en poco o nada han favorecido la productividad ni a la transparencia del sistema tributario.

2.5 Los beneficios fiscales[2]

2.5.1 En el caso del impuesto a la renta

Ante la multiplicidad de tratos preferenciales existentes en el Estatuto Tributario y dado el elevado grado de informalidad e ilegalidad en la economía, es clara la moderada presión tributaria en el país a pesar de elevadas tasas nominales de impuesto a la renta y al Iva.

De acuerdo con las 447 mil 225 declaraciones de renta reportadas ante la DIAN por las

Personas Jurídicas en 2018, los “Ingresos no constitutivos de renta ni ganancia ocasional”

(INCR) declarados por las Empresas ascendió a $27.3 billones (3.0% del PIB). Si a estos INCR se les aplicara la tarifa nominal a la cual se liquida el impuesto sobre la renta (33%) de personas jurídicas, el gasto tributario[3] habría ascendido a $9.0 billones en 2018.

A su vez, las “Rentas Exentas” (RE) declaradas por las personas jurídicas en el año 2018 alcanzaron el monto de $9.1 billones (1.0% del PIB), que liquidado a la tarifa nominal del 33%, correspondería a $3.0 billones en ese año. Ahora bien, si al gasto tributario por los dos conceptos anteriores se le adiciona el valor de los “Descuentos Tributarios” (por $765 mil millones), el valor total de dicho gasto correspondería a $12.8 billones en 2018.

Es decir, en el caso particular de las personas jurídicas, las declaraciones muestran que el Gobierno Nacional habría renunciado a recaudar cerca de $12.8 billones por concepto de “Ingresos no constitutivos de renta ni ganancia ocasional”, “Rentas Exentas” y “Descuentos Tributarios”.

Ahora bien, los sectores en los que se concentra este gasto tributario corresponden al sector financiero (32%) y al sector comercio (20%), en tanto que los grandes beneficiarios de dichas transferencias se concentrarían en el 1% de las empresas con mayores patrimonios[4]. En este conglomerado se concentra el 87% de los “Ingresos no constitutivos de renta ni ganancia ocasional”, el 81% de las “Rentas Exentas” y el 90% de los “Descuentos Tributarios”. En otras palabras, este tratamiento preferencial contribuye a acrecentar la concentración y el poder alrededor de un conjunto acotado de empresas.

De igual manera, es importante resaltar que en las declaraciones de renta de empresas hay un conjunto de rubros que erosionan de manera apreciable la base gravable del impuesto sobre la renta, y que la norma lo permite (elusión) al no imponer límites máximos proporcionales, por lo que habría definirlos, para así asegurar un cierto grado de consistencia a nivel subsector de actividad, por ejemplo. Esos rubros corresponden a los “gastos de administración”, “gastos de distribución y ventas” y “otros gastos y deducciones”, que alcanzaron un valor declarado ante la DIAN de $571 billones (62% del PIB) en 2018. En el caso del subsector de actividades financieras y de seguros, en algunas personas jurídicas los gastos de administración representaron hasta el 100%, mientras que para otras este valor fue del 30%.

Si este conjunto de gastos (gastos de administración + gastos de distribución y ventas + otros gastos y deducciones) se redujera en el 1% y se liquidara a la tarifa a la cual se grava el impuesto sobre la renta, el 33%, se habrían obtenido $2 billones adicionales de recaudo tributario.

En estas circunstancias, el gasto tributario total por concepto del impuesto a la renta de las personas jurídicas habría ascendido hasta cerca de $14.8 billones en 2018.

En el caso de las personas naturales los ingresos no constitutivos de renta declarados por las 3 millones de personas naturales declarantes ante la DIAN en 2017 alcanzaron la suma de $27 billones, las rentas exentas por $66 billones y los descuentos tributarios por $328 ml millones. Si estos rubros se liquidaran a la tarifa nominal media del impuesto a la renta, el menor recaudo habría ascendido a $8.3 billones en 2017.

Además, los beneficios fiscales por concepto del impuesto a la renta de las personas naturales se concentrarían en lo fundamental en las rentas de trabajo y de pensiones. Y con el agravante de que el gasto tributario favorecería principalmente al 1% de las personas naturales declarantes con mayores ingresos y patrimonio. Dicho 1% habría concentrado el 60% del total de los INCR y el 71% de las RE declarados por las personas naturales en el caso de los dividendos. Estas mismas proporciones fueron de 30% y 27%, respectivamente, en el caso de las rentas de capital.

Ello permite afirmar que las personas naturales de mayores ingresos y patrimonio son los más favorecidos con los beneficios tributarios por concepto del impuesto a la renta, lo que no contribuye a desconcentrar la distribución del ingreso en el país.

Con esto resulta claro afirmar que los mayores beneficiarios de los privilegios fiscales son las personas jurídicas o empresas, especialmente aquellas con mayor patrimonio e ingreso, y en menor medida, las personas naturales en su conjunto, aunque privilegiándose relativamente al 1% de las personas naturales con mayor ingreso y riqueza.

Estos privilegios fiscales en el impuesto directo a la renta limitan la provisión de bienes públicos esenciales para los ciudadanos o complementarios para las empresas productivas, a la vez que contribuyen a presionar un mayor endeudamiento público o a recurrir a una mayor tributación indirecta. De esta manera, se hace más inequitativo el sistema fiscal[5]. Para la OCDE, los privilegios fiscales que se le otorgan a los contribuyentes del impuesto sobre la renta, por ejemplo, es una transferencia de recursos públicos a través de reducciones de las obligaciones tributarias en relación con un marco general aplicable para todos los contribuyentes, en lugar de realizar un mayor gasto público directo redistributivo más transparente y eficaz.

2.5.2 En el caso del impuesto al valor agregado

El impuesto al valor Agregado –IVA– es uno de los pilares del sistema tributario colombiano. Es un impuesto indirecto que se le carga al consumidor sin tener en cuenta su capacidad de pago, por tal razón se le califica, al menos en principio, como un impuesto regresivo.

El Gobierno nacional en su Marco Fiscal de Mediano Plazo (MFMP, 2020) presenta que los tratamientos preferenciales en la estructura del IVA implican un gasto tributario potencial de $74.9 billones (7.1% del PIB) en 2019 –expresado en menor recaudo tributario para la Nación por dicha cuantía debido a la no existencia de una tarifa uniforme (del 19%) para la totalidad de bienes y servicios en la economía–.

La magnitud del Gasto Tributario potencial así calculado puede llevar a muchos a pensar que la universalización del impuesto indirecto al consumo sobre la totalidad de bienes y servicios podría propiciar una reducción de impuestos directos como el de la renta o el del patrimonio para las empresas e incluso para las personas naturales más ricas por los supuestos “efectos perversos” que podrían producir tanto sobre la inversión como sobre los ingresos de las personas más emprendedoras

A pesar del carácter regresivo en sentido estricto del término de un impuesto indirecto uniforme como el IVA, la existencia de tratos preferenciales a través de tarifas diferenciales según el tipo de producto sujeto al impuesto o su clase de consumidores finales –pobres vs. ricos– o sectores productivos demandantes intermedios del producto, entre otros, reproduce impactos redistributivos adicionales que pueden agudizar o aminorar su grado de regresividad, dependiendo de los grupos de personas y de sectores beneficiados con las excepciones a la uniformidad de la tarifa del IVA[6].

A manera de ilustración preliminar es de mencionar que de una somera mirada a la distribución de Tarifas Efectivas del IVA a las importaciones y ante un gasto tributario del IVA externo cercano al 1.1% del PIB al año, surge la inquietud sobre la muy probable reproducción de serios sesgos –en ocasiones de claro tinte pro rico– que no solo resultarían sustancialmente onerosos para el erario público, sino que atentarían en contra del propósito de mejorar la distribución de ingresos después de impuestos.

3. Una nota conclusiva a manera de reflexión

Todo lo anterior muestra la complejidad del sistema fiscal vigente, la necesidad de realizar una revisión integral del sistema tributario colombiano y la conveniencia de implantar una reforma estructural tributaria en consonancia con los principios constitucionales de progresividad, equidad y eficiencia para aumentar la presión tributaria en el país con el desmonte de los tratos preferenciales injustificados social y económicamente –incluso con una eventual rebaja de tarifas nominales para ciertos casos, de tal manera que se acerquen las tarifas efectivas a la respectivas tarifas nominales– como requisito para atender debidamente prioridades impostergables de gasto público de índole tanto social como productiva – competitividad sistémica–, en la que se contemple la ampliación de la base para la declaración de renta a un mayor porcentaje de las personas naturales a efecto de asignarles las cargas fiscales de impuestos y de transferencias correspondientes –pero no solamente reduciendo el límite inferior de ingresos para los que se haga obligatoria la declaración de renta ante la DIAN, sino también ampliando la base a personas de ingresos altos que hoy evaden o eluden aprovechando vacíos, fallas o vicios en la normatividad tributaria–, la racionalización de la tributación a las personas jurídicas eliminando exenciones y beneficios fiscales que en poco han contribuido a impulsar la equidad y la productividad (OCDE. Colombia 2019. Visión General, pág. 3), la promoción de la progresividad y equidad del sistema tributario colombiano, y la efectiva rebaja de los niveles de elusión y evasión tributarias.

Avanzar en dicha dirección se hace hoy más acuciante ante las fracturas y fragilidades tanto sociales y económicas como del sistema público de prestación de servicios sociales básicos como el sanitario en Colombia, que ha ido develando con contundencia la pandemia del COVID-19[7].

En consecuencia, si la Corte Constitucional aceptara la demanda de inconstitucionalidad del Estatuto Tributario contribuiría, sin duda alguna, a impulsar un proceso de reforma estructural tributaria tan requerido por el país para poder enfrentar con acierto los retos y desafíos de la transición a la postpandemia con el ejercicio de la potestad del Congreso, la responsabilidad de las autoridades gubernamentales, el compromiso del conocimiento experto diverso a través de la academia, de centros de estudio y observatorios, la vocería transparente de agremiaciones sindicales y empresariales, y el concurso deliberativo y de fiscalizador de amplios grupos de la población colombiana.

___________________________________________________

Los autores agradecen a Rodrigo Uprimny Yepes por sus oportunos comentarios a una versión preliminar. Es de aclarar que los comentarios incluidos en este documento no comprometen necesariamente la opinión de los restantes colegas demandantes del Estatuto Tributario ante la Corte Constitucional de Colombia.

[1] Es de resaltar que en enero del presente año se aprobó en Chile una reforma tributaria que habría de incrementar la presión tributaria en su primer año de vigencia en cerca del 0.8% del PIB, en tanto que la reforma tributaria aprobada en Colombia en diciembre de 2019 no generaría mayor presión tributaria el presente año ni el próximo ante el decrecimiento pronunciado de la economía colombiana y los tratos preferenciales introducidos para personas jurídicas –de acuerdo con los cálculos incluidos en la Exposición de motivos del Proyecto de Ley PL-227-198278-19C de Minhacienda–.

[2] Esta sección se basa en: Garay, L. J. y Espitia, J. E. (2019). Dinámica de las desigualdades en Colombia. Ediciones Desde Abajo. Bogotá. Octubre; y Garay, L. J. y Espitia, J. E. (2020). Desigualdad y reforma estructural tributaria. Ediciones Desde Abajo. Bogotá. Mayo.

[3] “El término “gasto tributario” es atribuido a Stanley Surrey, quien, en su calidad de Secretario Asistente para Política Fiscal del Departamento del Tesoro de los Estados Unidos en 1967, compiló una lista de preferencias y concesiones en el impuesto a la renta, dándole la forma de un programa de gasto y recalcando que también deberían estar sujetas a los procesos de control presupuestario”. Cepal (2019). Panorama Fiscal de América Latina y el Caribe (LC/PUB.2019/8-P), Santiago, 2019.

[4] El conglomerado del 1% del total de Personas Jurídicas declarantes del impuesto sobre la renta ante la DIAN (unas 44 mil Personas Jurídicas), concentran a su haber el 91% del Patrimonio Bruto de todas las empresas, el 92% de los Pasivos y el 90% del Patrimonio Líquido.

[5] La tributación en Colombia se caracteriza por tener una presión tributaria (Recaudo de Impuestos/PIB) inferior que la promedio del conjunto de los países de América Latina e incluso cuando se le compara con varios de los países de igual nivel de desarrollo. El sistema tributario colombiano tiene una estructura tributaria con un bajo nivel de recaudación de impuestos directos –especialmente del impuesto sobre la renta a las personas con mayores ingresos y a las grandes empresas– y con altos niveles de evasión y elusión fiscal.

[6] Los autores acaban de divulgar un primer documento de varios previstos en este campo: Una evaluación introductoria del Gasto Tributario del IVA externo en Colombia en 2019. Bogotá. Julio 3 de 2020.

[7] Algunos análisis sobre el tema se incluyen en: Garay, L. J. y Espitia, J. E. (2020). Medidas sociales y económicas de emergencia ante la pandemia del COVID-19 en Colombia. Ediciones Desde Abajo. Bogotá. Mayo.

Luis Jorge Garay Salamanca y Jorge Enrique Espitia Zamora

Foto tomada de: Caracol Radio

Deja un comentario