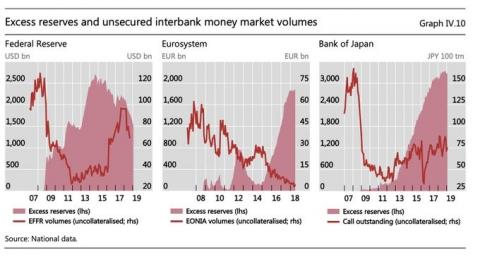

Esa restricción crediticia se produjo brevemente el mes pasado, cuando la Reserva Federal de los Estados Unidos se vio obligada a inyectar más de $ 50 mil millones en el sistema bancario para revertir un aumento muy brusco de las tasas de interés interbancarias, ya que los bancos con exceso de liquidez rechazaron ayudar a los más débiles. La causa de esa contracción monetaria fue un aumento de la oferta de bonos del gobierno a medida que la administración Trump emitió más para cubrir su creciente déficit presupuestario. Algunos bancos no pudieron financiar las compras a las que se comprometieron sin pedir prestado. A medida que las reservas bancarias depositadas en los bancos centrales en EE. UU., Europa y Japón han aumentado, el volumen del mercado monetario interbancario ha disminuido.

Como resultado de esta conmoción en los mercados crediticios, la Fed ha regresado al mercado para comprar letras del Tesoro a corto plazo para restablecer la liquidez bancaria. Después de poner fin a la flexibilización cuantitativa (QE, comprar bonos) y comenzar a subir su tasa de interés política el año pasado, la Fed tuvo que dar marcha atrás, reducir las tasas y volver a utilizar la QE. Más de la mitad de los bancos centrales están ahora relajando la presión, la mayor proporción desde las secuelas de la crisis financiera. Durante el tercer trimestre de 2019, el 58% de los bancos centrales redujeron las tasas de interés.

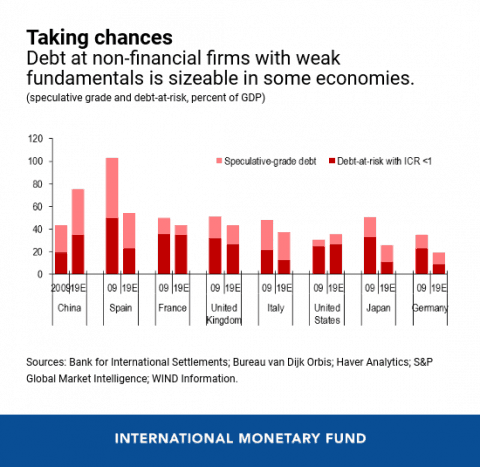

En su último informe de Estabilidad Financiera Global, el FMI expresó su preocupación de que: “las corporaciones en ocho economías importantes están asumiendo más deuda, y su capacidad para servirla se está debilitando. Hemos analizado el impacto potencial de una desaceleración económica material, cuya gravedad equivaldría a la mitad de la crisis financiera mundial de 2007-08 y nuestra conclusión es preocupante: la deuda de las empresas que no pueden cubrir los servicios de los intereses con ganancias, lo que llamamos deuda corporativo de riesgo, podría aumentar hasta los $ 19 billones. Eso es casi el 40 por ciento de la deuda corporativa total en las economías que hemos estudiado, que incluyen Estados Unidos, China y algunas economías europeas”.

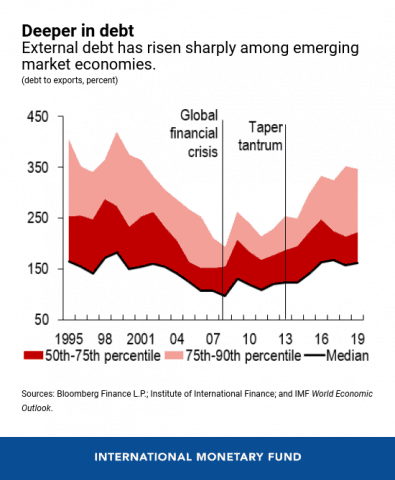

Y en los mercados emergentes: “la deuda externa está aumentando en las economías emergentes y fronterizas a medida que atraen los flujos de capital de las economías avanzadas, donde las tasas de interés son más bajas. La deuda externa media ha aumentado al 160 por ciento de las exportaciones desde el 100 por ciento en 2008 en las economías de mercados emergentes. Un fuerte ajuste de las condiciones financieras y mayores costes de endeudamiento dificultarían el pago de sus deudas”. Tobias Adrian y Fabio Natalucci, dos altos funcionarios del FMI responsables del Informe de Estabilidad Financiera Global, señalan: “Un fuerte y repentino ajuste de las condiciones de financiación podría desenmascarar estas vulnerabilidades y ejercer presión sobre la valoración de los precios de los activos “.

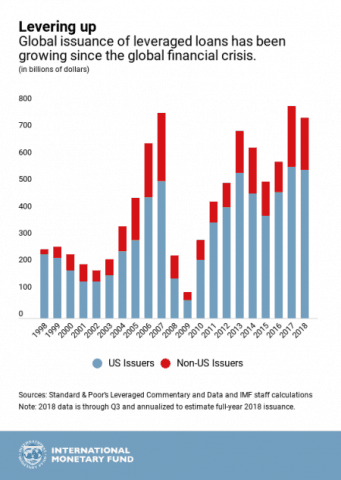

Hace tiempo que he sugerido (años) que la deuda corporativa podría ser el desencadenante financiero de una nueva recesión. Fue así con la deuda del sector inmobiliario (hipotecas de alto riesgo) en 2007-8; ahora podría ser la deuda corporativa (a través de ‘préstamos apalancados’, es decir, de compañías de crédito ya cargadas de deuda).

Parece que el FMI se apunta ahora a esa hipótesis. El ex economista jefe de Goldman Sachs y ahora columnista del FT, Gavyn Davies, también subraya este creciente riesgo. Davies comenta: “Argumenté en marzo que este problema aún no era peligroso, pero que probablemente fui demasiado complaciente”. Y lo fue, dice, porque “aunque las relaciones de deuda e ingresos de las empresas estadounidenses ya estaban cerca de sus picos históricos, otros aspectos de los balances y los flujos financieros de las empresas estaban en mejor situación. Los márgenes de beneficio todavía eran bastante sólidos, el saldo financiero neto del sector corporativo tenía un superávit cómodo, los ratios entre tasas de interés e ingresos eran bajas y las de deuda y bonos eran saludables”. Pero ahora:“En los últimos seis meses, la situación de las finanzas corporativas en los Estados Unidos se ha vuelto más preocupante Al igual que en otras economías importantes, los márgenes de ganancia se han visto sometidos a una creciente presión a la baja, porque los costes salariales de los productores han aumentado más rápidamente que los precios de venta al consumidor”.

Como resultado de la reducción de los márgenes de ganancias y la desaceleración del crecimiento de los ingresos, se estima que las ganancias de las compañías del S&P 500 han caído en los últimos 12 meses, por debajo de su crecimiento del 20 por ciento en 2018. Además, el crecimiento de las ganancias de las grandes compañías del El S&P 500, incluidas las ganancias en el extranjero, ha sido mucho más alto que la cifra para todo el sector empresarial en la economía nacional. Esas cifras muestran que las ganancias en los Estados Unidos han aumentado solo un 6 por ciento en los últimos tres años, en comparación con un aumento del 50 por ciento para el S&P 500. ¡Y las ganancias del sector no financiero son en realidad más bajas que en 2014! Es una recesión de ganancias.

En un artículo anterior a Davies, analicé los resultados de ganancias de las 500 principales compañías por su valor del mercado de valores en los EE. UU., S & P-500. Con casi todos los resultados para el segundo trimestre de 2019 que finaliza en junio, las ganancias totales aumentaron solo un 0.5% y los ingresos por ventas aumentaron solo un 4.7%. Después de tener en cuenta la inflación real, las ganancias reales fueron negativas y los ingresos apenas positivos. Y eso es para las 500 principales empresas. Para las empresas más pequeñas, la situación es aún peor. Las ganancias cayeron más del 10% respecto al año pasado y los ingresos aumentaron solo un 2.2%, o se mantuvieron estables después de descontar la inflación. Excluyendo el sector financiero, las ganancias bajarían un 21%. Un análisis por sectores muestra que el sector minorista obtuvo mejores resultados en la medida que el consumidor estadounidense siguió gastando, junto con el sector financiero. Pero sectores productivos como la tecnología tuvieron una caída del 6,3% en sus ganancias. Y esa es la clave. En el primer semestre de 2019, las ganancias están en territorio negativo en comparación con un aumento del 23% en el primer semestre de 2018. Y el pronóstico para las ganancias del tercer trimestre es una caída adicional del 4.3% interanual.

Davies reconoce que: “El deterioro en el crecimiento de las ganancias ha sido acompañado por un comportamiento financiero corporativo más agresivo, mientras que la inversión de capital real para expandir la capacidad productiva se ha reducido. Según el informe de estabilidad del FMI, las recompras de acciones, los dividendos y las actividades de fusión y adquisición, financiadas con préstamos apalancados y bonos de alto rendimiento, han aumentado en 2019. Estas actividades se han extendido a las pequeñas y medianas empresas, que según el FMI son particularmente vulnerable cuando se trata de ganancias”. Exactamente. A medida que cae la rentabilidad (y ahora incluso la masa de ganancias), las compañías han tratado de contrarrestar esto con especulación financiera. Las grandes empresas pueden gracias a sus considerables reservas de efectivo, pero no las empresas más pequeñas que no acumulan tanto efectivo.

Davies llega a la conclusión que defendí hace algún tiempo. “Aisladas de otros shocks económicos, es poco probable que tales debilidades financieras de las empresas desencadenen una recesión, pero ciertamente podrían exacerbar los efectos de otros shocks contractivos. Esto es lo que sucedió en 2008, cuando un choque de tamaño mediano en el mercado de hipotecas de alto riesgo causó una enorme caída en la actividad económica. El impacto de las disputas comerciales en la confianza empresarial, que se ha estado derrumbando en los últimos meses, es la amenaza actual más obvia”.

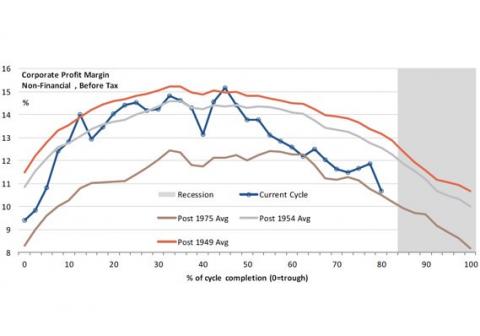

Al mismo tiempo que Davies llegó a esta conclusión, el economista jefe para Estados Unidos del banco Societe Generale, Stephen Gallagher, argumentó que las recesiones estadounidenses suelen ir precedidas de una erosión en los márgenes de ganancias corporativas o ganancias por dólar de ingresos. Los costos generalmente aumentan cerca del final del ciclo, mientras que las ventas se estabilizan. Hay un ciclo de ganancias, algo que mis lectores conocen bien. El ciclo actual del margen de beneficio (la línea azul en el gráfico siguiente) está llegando al punto de recesión. El gráfico muestra la tendencia histórica de los márgenes de beneficio en varias etapas del ciclo económico, así como los márgenes en este ciclo.

Gallagher señala que los márgenes de ganancias de EEUU se han reducido desde 2016. “La erosión en los márgenes es la clave de la dinámica del ciclo económico”, dice Gallagher. “Si Estados Unidos entra en una recesión en 2020, es muy probable que la historia lo considere como una recesión por guerra comercial. Pero las tensiones comerciales son solo el catalizador, no la causa principal”, dice. “Con un telón de fondo de expectativas débiles de ganancias, la incertidumbre comercial plantea serios desafíos a la planificación empresarial”, argumenta Gallagher. “En un entorno de márgenes de beneficio mucho más fuertes, la misma incertidumbre comercial probablemente representaría un factor menos disuasorio”.

Como historiador económico y autor de Crashed, Adam Tooze tuiteó : “ ¿Qué pasaría si orientásemos nuestro análisis del ciclo económico hacia lo que presumiblemente es el impulsor básico de la actividad comercial, es decir, las ganancias de las empresas, en lugar de factores intermedios que pueden o no afectar seriamente esas ganancias, por ejemplo los aranceles?” Exactamente. Un colapso financiero o una guerra comercial no conducen a una recesión económica, a menos que ya existan problemas serios con la rentabilidad del capital.

No son solo Gavyn Davies y el FMI los que se están dando cuenta del riesgo financiero y de la deuda. En un discurso pronunciado el 25 de septiembre, el gobernador de la Fed, Lael Brainard, dijo que “la adopción de riesgos financieros por parte de las empresas estadounidenses en forma de distribución de beneficios y fusiones y adquisiciones ha aumentado, en contraste con unos gastos de capital moderados”. Los aumentos repentinos de riesgos financieros generalmente preceden a las recesiones económicas. A medida que se acumulan las pérdidas comerciales y aumentan la morosidad y los incumplimientos, los bancos están menos dispuestos, o no pueden, prestar. Esta dinámica se retro-alimenta”. Por lo tanto, la Fed debe actuar con una nueva tanda de flexibilización monetaria:”La Fed decidirá si activa su amortiguador de capital anticíclico en noviembre. Este mecanismo permite a la Fed exigir a los bancos más grandes de la nación que aumenten las reservas de capital en el momento en que surjan tensiones económicas”.

En Japón, es la misma historia. El presidente del Banco de Japón, Kuroda, pidió una combinación de medidas para impulsar el crecimiento económico. Volvió a lo que solía llamarse las tres flechas de Abenomics: flexibilización monetaria, gasto fiscal flexible y reformas estructurales para aumentar el potencial de crecimiento a largo plazo del país. Kuroda todavía cree que los bancos centrales pueden salvarnos de la recesión, si bien los gobiernos también deberían ayudar con medidas de estímulo fiscal. “Estamos equipados con kits de herramientas no convencionales, por lo que no es necesario ser demasiado pesimista sobre la efectividad de la política monetaria. Kuroda insinuó una mayor flexibilización a principios de este mes.

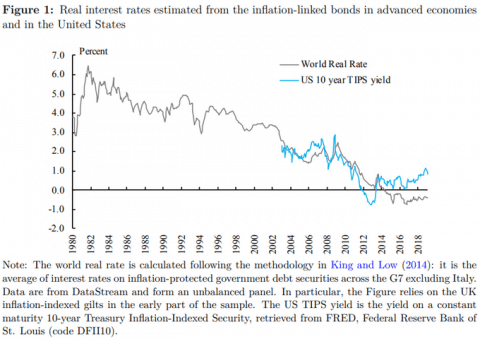

Pero, como he defendido en detalle anteriormente, la flexibilización de la política monetaria no ha logrado restaurar las tasas de crecimiento anteriores a 2007 y ahora no puede detener la recesión que se avecina. De hecho, las tasas de interés a nivel mundial están en mínimos históricos, e incluso negativos en muchas economías importantes y, sin embargo, la economía mundial sigue desacelerando.

Si la política monetaria ahora es inútil a pesar de las vanas esperanzas de Powell en la Reserva Federal o Kuroda en el Banco de Japón, ¿qué se debe hacer? King afirma que el problema es “un patrón distorsionado de demanda y producción“, es decir, una inversión excesiva en China y Alemania y una inversión insuficiente en otros lugares. Tiene que haber un cambio global del ahorro y la inversión. Pero aparte de la pregunta obvia de cómo podría lograrse tal cambio sin la cooperación internacional, el problema no es un “desequilibrio global”. Ha habido desequilibrio durante décadas. Los Estados Unidos, el Reino Unido, etc., han tenido déficits en cuenta corriente regularmente, mientras que Alemania, Japón y China han tenido superávit. Y sin embargo, ha tenido lugar crecimiento económico. La causa de las crisis regulares y recurrentes se puede encontrar en los argumentos de Gavyn Davies, no en los de Mervyn King.

En todas partes, ya sea entre economistas convencionales o instituciones oficiales, el clamor ahora es el ‘estímulo fiscal’. Por ejemplo, Laurence Boone y Marco Buti, economistas de la OCDE, exigen aquí y ahora: la búsqueda de una combinación de políticas más equilibrada . “Si bien se reconoce en general que la política monetaria se enfrenta a restricciones cada vez mayores, la política fiscal y las reformas estructurales deben desempeñar un papel más importante. En particular, la política fiscal podría ser más favorable, especialmente en la zona euro. Emprender el tipo correcto de inversión pública ahora, en infraestructura, educación o para mitigar el cambio climático, estimularía nuestras economías y contribuiría a hacerlas más fuertes y más sostenibles”.

Tal como Keynes afirmó que sería necesario en la Gran Depresión de la década de 1930, ahora, cuando la Larga Depresión entra en su décimo año, la respuesta es un mayor gasto público, recortes de impuestos y déficit presupuestarios (y no se preocupen más por el aumento de la deuda pública). Pero así como el estímulo fiscal no funcionó en la década de 1930 (en su lugar, se necesitó una guerra mundial y que los gobiernos tomaran el control del ahorro y la inversión), tampoco funcionará esta vez. Y eso asumiendo que los políticos lo intenten incluso.

El estímulo fiscal y la “gestión de la economía” por los gobiernos son la piedra de toque del pensamiento keynesiano y poskeynesiano, incluida la llamada Teoría Monetaria Moderna (MMT). La única diferencia real entre el estímulo keynesiano y la MMT es que esta último cree que se puede hacer sin emitir bonos para financiarlo: basta ‘imprimir dinero’.

Lo verdaderamente chocante es que incluso algunos marxistas consideran que el estímulo fiscal y más gasto público es todo lo que necesitamos para evitar una nueva recesión. La cuestión de la caída de la rentabilidad y de las ganancias subrayada por Gavyn Davies aparentemente no es relevante en absoluto. La rentabilidad del capital no juega un papel clave para ellos en este sistema capitalista de producción por lucro. Pero las ganancias provienen de la inversión, no viceversa. Así que, todo lo que tenemos que hacer es impulsar la inversión.

Tomemos un artículo reciente de John Weeks, un veterano economista de izquierdas (¿marxista?) que escribió un artículo brillante en la década de 1980 ( John Weeks sobre el subconsumo) que mostraba que la teoría de las crisis marxista no tenía nada que ver con la falta de demanda efectiva causada por el bajo consumo de los trabajadores. Weeks es ahora el coordinador del Progressive Economy Forum, un grupo de expertos de izquierda. Ahora escribe: “Las economías de mercado requieren una gestión de políticas: (como) nos enseñó Keynes”. Como se ve en la Edad de Oro de la década de 1960, cuando los responsables de las políticas económicas siguieron a Keynes e intervinieron con medidas fiscales para gestionar la economía, hubo un alto nivel económico de crecimiento sin crisis. Pero cuando los gobiernos neoliberales abandonaron las políticas keynesianas, surgió la crisis.

Weeks ahora argumenta que “las economías capitalistas sufren periódicamente una inestabilidad extrema, siendo el ejemplo más reciente la Gran Crisis Financiera de finales de la década de 2000. Estos momentos de inestabilidad extrema, recesiones y depresiones, son el resultado … de “fallos” de la demanda privada; específicamente, la volatilidad de la inversión privada y, en menor medida, la demanda de exportación ”. Weeks señala correctamente que es la volatilidad de la inversión lo que causa auges y caídas, no el consumo privado. Pero, ¿qué causa los cambios en la inversión? Weeks ofrece una respuesta keynesiana directa: “La inestabilidad resulta porque las inversiones se realizan anticipando las condiciones económicas futuras, que son inciertas. “Por lo tanto, es la incertidumbre sobre el futuro, una causa subjetiva, y nada tiene que ver con la imagen objetiva de la rentabilidad real de la inversión.

Si Weeks (y los keynesianos) tienen razón, entonces, de hecho, “el gasto público (puede) servir para compensar la inestabilidad inherente de la demanda privada. Esta es la esencia de la política fiscal “anticíclica”: el gobierno central aumenta su gasto cuando la demanda privada disminuye, y aumenta los impuestos cuando los gastos privados crean presiones inflacionarias excesivas. Durante 1950-1970 ese fue el consenso político, y coincidió con la “edad de oro del capitalismo“.

Pero está equivocado. Primero, la edad de oro no llegó a su fin porque se abandonaran las políticas keynesianas; por el contrario, las políticas keynesianas fueron abandonadas porque la Edad de Oro llegó a su fin. Y eso se debió a que la rentabilidad del capital se hundió seriamente desde finales de los años sesenta hasta principios de los ochenta en todas las principales economías capitalistas. Como resultado, la inversión fue volátil y las economías sufrieron varias crisis. Lejos de que la gestión de la demanda keynesiana detuviera estos cambios cíclicos, incluso en las décadas de 1950 y 1960, en realidad los exacerbaron. Al menos esa era la opinión del principal economista keynesiano británico de la década de 1960, Christopher Dow, quien resumió en su monumental historia del período: “Las principales fluctuaciones en la tasa de crecimiento de la demanda y la producción en los años posteriores a 1952 fueron, por lo tanto, principalmente debidas a la política del gobierno. Este no fue el efecto deseado; en cada fase, debe suponerse, la política fue más lejos de lo previsto, como a su vez la corrección de esos efectos. En lo que respecta a las condiciones internas, la política presupuestaria y monetaria no lograron estabilizar y, por el contrario, debe considerarse que fueron desestabilizadoras sin duda alguna” (JCR Dow, The Management of the British Economy, 1964).

En segundo lugar, la inversión no precede a las ganancias, sino viceversa en una economía capitalista. No es la falta de demanda privada lo que causa una crisis; pero una crisis es solo eso: una falta de demanda efectiva. Pero esta crisis de “realización”, para usar el término de Marx, es el resultado de la crisis de rentabilidad. Ahí es donde debería comenzar un análisis correcto sobre las causas de las crisis, como ahora sugieren Davies y Tooze. Yo y otros hemos presentado la explicación teórica (marxista) y pruebas empíricas de esta conexión causal. Los keynesianos pueden negarlo, pero parece que incluso los economistas convencionales como Gavyn Davies se han dado cuenta de esta conexión causal. Si esto es correcto, los intentos de evitar una nueva depresión utilizando políticas fiscales no frenarán o revertirán la caída de las ganancias e inversiones corporativas y, por lo tanto. no evitarán una nueva depresión.

Ya existe una recesión manufacturera global. La economía alemana en su conjunto está en recesión virtual, según su propio banco central, el Bundesbank. China está creciendo a su ritmo más lento en casi 30 años. Los detonantes para una depresión mundial se multiplican. Tenemos disturbios y protestas contra los recortes de austeridad en varias ‘economías emergentes’ a medida que la desaceleración global afecta a las exportaciones y los ingresos: en el Líbano, en Ecuador, en Chile, en el empobrecido Haití. Al mismo tiempo, las economías emergentes más grandes están en crisis (Argentina, Turquía) o estancadas (Brasil, México, Sudáfrica).

Incluso en los Estados Unidos, la principal economía capitalista avanzada con mejores resultados, el crecimiento se está desacelerando, mientras que la inversión y las ganancias están cayendo. Y en este contexto, una de las principales empresas de Estados Unidos está en serios problemas. La parada técnica del 737 Max jet después de dos accidentes trágicos ha disminuido silenciosamente el crecimiento de EEUU, ha reducido la productividad y ha reducido las ganancias de varias compañías estadounidenses. Boeing no es una compañía ordinaria. Es el mayor exportador industrial de Estados Unidos y un empleador privado muy grande. Sus productos cuestan cientos de millones de dólares y requieren miles de proveedores. No es de extrañar que la parada técnica del avión de mayor venta de Boeing tenga efectos en toda la economía. Los economistas redujeron el crecimiento de Boeing en alrededor de 0.25 puntos porcentuales en el segundo trimestre, mientras que el Consejo de Asesores Económicos de la Casa Blanca estimó que el daño fue aún mayor: los problemas de Boeing redujeron el PIB de marzo a junio en 0.4 puntos porcentuales.

La política monetaria y fiscal será inútil a la hora de detener el tsunami económico que se avecina.

Michael Roberts: es un reconocido economista marxista británico, que ha trabajador 30 años en la City londinense como analista económico y publica el blog The Next Recession

Fuente: http://www.sinpermiso.info/textos/deuda-corporativa-estimulos-fiscales-y-la-proxima-recesion

Foto obtenida de: https://www.elconfidencial.com/

Deja un comentario