Un tema poco publicitado hasta ahora -sólo hasta que Big Cola lo debatió ayer en el Congreso de la República- pero que las organizaciones de la sociedad civil, los gremios médicos, los expertos nacionales e internacionales entre otros han puesto en el debate público, tiene que ver con el diseño del impuesto. Hay que reconocer la voluntad política del gobierno al incorporar dentro de la propuesta de reforma tributaria un impuesto a las bebidas ultra procesadas azucaradas; sin embargo, no se trata de cualquier impuesto, se trata de uno que responda prioritariamente a los fines de salud pública y no a la mejor opción para los fabricantes como único derrotero para su diseño. Infortunadamente, solo hasta que los productores de Big Cola expresaron al gobierno nacional que este impuesto afecta exclusivamente a su marca, el Ministerio de Hacienda ha mencionado reconsiderar el diseño por bandas que hasta ahora se ha propuesto.

El objetivo del impuesto a las bebidas azucaradas es incrementar el precio de las bebidas azucaradas para desestimular su consumo, no se trata de castigar a los consumidores ni afectar los bolsillos de los hogares de bajos ingresos, se trata de crear entornos alimentarios saludables para que las personas tomen mejores decisiones de consumo; este es justamente el propósito del impuesto. Para que el impuesto cumpla con los fines de salud pública, su diseño técnico debe responder al logro de tal propósito.

La Organización Panamericana de la Salud publicó los resultados de su más reciente investigación[1] en la cual analiza para 27 países de América Latina el diseño del impuesto a las bebidas azucaradas y la incidencia de éste en el precio final del producto. Este estudio concluyó que varios de los impuestos a las bebidas azucaradas analizados no están optimizados para alcanzar objetivos de salud pública y algunos diseños no crean una diferencia fiscal entre las bebidas azucaradas y las bebidas no azucaradas, reduciendo la efectividad del impuesto para desestimular su consumo.

Las recomendaciones de los expertos internacionales en relación con el diseño técnico se pueden resumir así:

1. El diseño del impuesto debe gravar a todas las bebidas azucaradas y cerrar las lagunas que incentiven las sustituciones no deseables entre las mismas bebidas azucaradas. El diseño hasta ahora propuesto por el Ministerio de Hacienda es un diseño por bandas según gramos de azúcar. Este diseño en su versión inicial dejaba con un impuesto de cero pesos a las bebidas con menos de cuatro gramos de azúcar. De entrada, todas las bebidas que han sido endulzadas con edulcorantes de alto contenido calórico o con edulcorantes no calóricos, quedan con un impuesto cero; es decir, no incrementarán su precio dado que los edulcorantes a diferencia de los azucares, tienen un mayor potencial de endulzar, por lo que su contenido no supera los cuatro gramos. Esto en un contexto en el que la industria cada vez menos utiliza azucares y cada vez más utiliza edulcorantes.[2] Al final, un conjunto importante de bebidas azucaradas que son de interés de la salud pública, quedan con un impuesto cero o con impuestos muy bajos.

En el texto de reforma tributaria el Ministerio de Hacienda sustentó el diseño de bandas por gramos de azúcar en las recomendaciones del Banco Mundial, según las cuales es importante implementar un esquema que progresivamente permita a los industriales reformular las bebidas azucaradas. Ha sido demostrado en algunos países que, con el esquema de bandas por gramos, lo que han hecho los industriales es reducir contenidos para evadir el impuesto, que no es lo mismo a una reformulación con criterios de salud pública. Acá vale la pena preguntarse, ¿se tiene claro cuál es el objetivo del impuesto?, ¿es promover reformulación o disminuir consumos?. La reformulación es una consecuencia del impuesto, no un objetivo en sí mismo. Y si fuera ese el objetivo, entonces porque no se diseñan las bandas, con la evidencia de expertos en salud y nutrición?

La reformulación basada en un impuesto sin fines de salud pública no ha sido otra cosa que el camino de la industria para evadir el impuesto, pero que no ha resuelto el problema central en relación con el crecimiento de las enfermedades no transmisibles asociadas al consumo habitual de estas bebidas. En Sudáfrica, las evaluaciones han reconocido la efectividad del impuesto por gramos para reducir consumos[3][4] al tiempo que han demostrado el uso de la reformulación como estrategia de los productores para evadir el impuesto; hoy, los expertos de este país están reclamando un cambio de diseño para pasar de un esquema de bandas por gramos a un esquema volumétrico[5].

Desconociendo estos y otros argumentos, el Ministerio de Hacienda y el Congreso de la República, decidieron ampliar las bandas dejando aún más productos con impuesto cero o con impuesto muy bajo, es decir, sin efectos en salud pública. Con el sistema de bandas propuesto y su posterior ampliación se están favoreciendo a unas bebidas azucaradas sobre otras, se están protegiendo a unas marcas sobre otras, sin promover cambios en las decisiones de consumo hacia sustitutos saludables y se envían mensajes confusos a la ciudadanía: es mejor la gaseosa manzana Postobón que la Big Cola?, es mejor tomar jugos de cajita que no son jugos que gaseosa?, son mejores los energizantes?, ¿hay que proteger los productos de Big Cola o los de Postobón?; la respuesta a estas preguntas desde la salud pública es NO. Para la salud pública todas las bebidas azucaradas son de interés, los sustitutos saludables para hidratarse son el agua o las frutas, pero mientras estos productos sigan siendo más caros que las bebidas azucaradas, los hogares no tendrán incentivos suficientes para priorizarlos dentro de sus decisiones de consumo.

Las preguntas aún sin respuesta son ¿cuál fue el criterio para establecer los limites en contenidos de azúcar para cada una de las bandas? [6], ¿cuál fue el criterio de salud pública para ampliar las tres bandas?[7] ¿sólo se consultó a Postobón y Coca-Cola?[8] , ¿cuántos expertos en salud pública y nutrición convocó el Ministerio de Hacienda para hacer esta modificación?, ¿se consultó al Ministerio de Salud?. Se necesitan medidas costo-efectivas que respondan a los fines de salud pública y no sólo a la protección del empresariado; en su momento la sociedad civil se lo expresó al Ministro de Hacienda: es posible dar el compás de espera a la industria, pero sin sacrificar completamente los objetivos de salud pública.

2. Sobre la tasa, quien lo paga y cuando se causa: la Organización Mundial de la Salud- OMS- ha recomendado que la tasa NO sea inferior al 20%. En Colombia, siguiendo las recomendaciones internacionales, la experiencia en otros países y estudios propios para el país[9][10] se ha propuesto una tasa no menor a 24%, si realmente se quieren incrementar el precio para lograr disminuciones del consumo superiores al 30%; si el consumo de estas bebidas disminuye se logran impactos positivos en la prevención de enfermedades como la diabetes.

Las tasas altas se requieren para garantizar un incremento en el precio final de las bebidas azucaradas lo suficiente para desestimular su consumo, sabiendo que la industria puede responder de manera diferente al impuesto y no siempre traslada la totalidad del impuesto al precio final, es importante elegir el diseño que mejor refleje los problemas de salud pública y cierre las lagunas legales que utiliza la industria para evitar el impuesto. Por ellos los mínimos necesarios son:

- Tasas de 24% o superiores. Recogiendo las recomendaciones internacionales y la evidencia libre de conflicto de interés el Ministerio de Salud ha propuesto esta tasa[11].

- Que sea pagado por el productor y no en el comercio minorista, esto con el fin de garantizar:

- La recomendación internacional sobre que es mejor que la bebida azucarada tenga incorporado el impuesto en el precio final, y no se cobre al momento de pagar el producto en la compra, como ocurre con los impuestos IVA, por ejemplo.

- Es de más fácil administración y control en la fase de producción y no en el comercio minorista, cerrando la posibilidad de absorción del impuesto y no traslado al precio final.

- Garantizar mas posibilidades de traslado al precio final, en el comercio minorista, particularmente en las tiendas de proximidad o tiendas de barrio, por tener reglas diferentes de tributación las posibilidades de no trasladar el impuesto al precio final se amplían.

- El impuesto debe causarse en el momento en que el producto sea entregado por el productor para su distribución, venta o permuta en el país, incluyendo los entregados para promociones, publicidad, donación, comisión o los destinados a auto consumo y se expresa en la primera venta que realice el productor, en la fecha de emisión de la factura o documento equivalente y a falta de éstos, en el momento de la entrega, aunque se haya pactado reserva de dominio, pacto de retroventa o condición resolutoria.

- Debe actualizarse anualmente con la inflación.

Sin embargo, en la propuesta que se ha presentado en el texto de ponencia, no se garantiza ni las tasas mínimas requeridas, se ha modificado la causación y no se actualiza totalmente con la inflación.

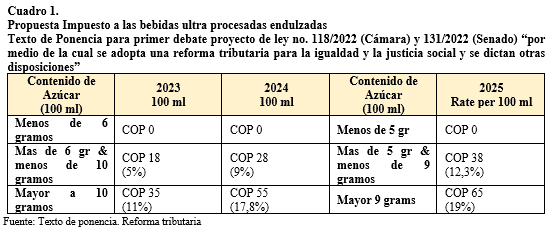

El texto acordado entre el Ministerio de Hacienda y los ponentes se ha propuesto:

- Un diseño que deja con cero pesos todas las bebidas con edulcorantes de alto contenido calórico.

- Un diseño que con dificultad llega a un impuesto del 19% en el tercer año y solo para las bebidas de más de 10 gramos de azúcar (ver cuadro 1), es decir sólo algunas carbonatadas. Con tasas del 5% y 10%, para las bebidas entre 6 y 10 gramos de azúcar, es decir algunas bebidas tipo jugo (no todas), las posibilidades de incrementar el precio son muy bajas, casi nulas.

- Se ha modificado la causación, quitando la posibilidad que sea en puerta de fabrica en la primera venta, con lo cual se abre aún más el espacio para que el industrial absorba el impuesto y no lo traslade al precio final.

- Se están favoreciendo unas marcas sobre otras y se han perdido los objetivos de salud pública para reducir el consumo de todas las bebidas azucaradas.

- Se han excluido las bebidas que se exporten, complicando la administración y control y sin reglas claras de seguimiento. ¿Cómo será verificado que lo reportado por el industrial sean la totalidad de productos vendidos en el país? ¿Cómo se verificará que como exportadas no se reporten también ventas en el mercado nacional? Estos vacíos abren aún más la posibilidad para que el impuesto no se traslade al precio final.

- Se ha dejado que el impuesto se ajuste por el mismo porcentaje en que se incremente la Unidad de Valor Tributario -UVT y no por inflación. Los incrementos de las UVT, se hacen solo sobre el incremento en precios de ingresos medios, y no sobre inflación total. Si no se actualiza por inflación hace que el impuesto pierda vigencia con el paso de los años.

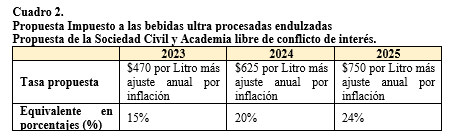

El impuesto que ha venido proponiendo la sociedad civil, es un impuesto específico volumétrico del 24% que grave el conjunto de bebidas azucaradas independiente de los contenidos de azúcar, es decir un impuesto superior a $750 por litro. Este impuesto grava con el mismo criterio la totalidad de las bebidas azucaradas no favorece a unas marcas sobre otras, ni a unos productos sobre otros, pues el incremento en precio -suponiendo que se traslade completo el impuesto al precio final- se hará sobre la base de precios que cada producto tenga. Al final, si un jugo de cajita es más barato que una gaseosa, con el impuesto seguirá siendo más barato que la gaseosa, pero será más caro frente a si mismo antes del impuesto. El objetivo del impuesto no es igualar los precios entre productos y marcas, el objetivo es incrementar los precios de cada uno de tal manera que para el consumidor sean más caros todos los productos en relación con su valor antes del impuesto.

Los impuestos volumétricos son de más fácil administración y control, cerrando posibilidades de absorción del impuesto por parte del productor. De igual forma, este tipo de diseños tienen evidencia de un mayor traslado del impuesto al precio final del producto. De hecho, pensando en el compás de espera a la industria, la sociedad civil, la academia libre de conflicto de interés ha propuesto una gradualidad a tres años (cuadro 2).

A estas alturas de la discusión, ¿será posible que las argumentaciones de la sociedad civil, de la academia libre de conflicto de interés, de las sociedades médicas, tengan alguna posibilidad de escucha en el Congreso de la República, como ayer lo tuvo Big Cola? claro, si en realidad cumple con su mandato de representar los intereses públicos.

Son contundentes las voces de organizaciones como FIAN Colombia, DeJusticia, la Red de Justicia Fiscal, RedPaPaz, la Fundación Anaas, Educar Consumidores, la Federación Médica Colombiana, El Colectivo de Abogados José Alvear, El Consejo Académico de la Confederación Colombiana de Consumidores, la Asociación Colombiana de Salud Pública, y la lista sigue. De igual forma, la academia en voces de la Universidad Nacional de Colombia, la Red Académica por el Derecho Humano a la Alimentación y Nutrición Adecuadas, la Universidad de Antioquia, la Universidad de los Andes, La Universidad Javeriana, entre otras.

Se han sumado a este llamado, los organismos internacionales como la FAO, UNICEF, El Programa Mundial de Alimentos (WFP), la Organización para la Cooperación y el Desarrollo Económico (OCDE) y el Plan Andino 2018-2022.

Estas voces deben ser también priorizadas en la discusión del diseño técnico del impuesto, no solo los gremios económicos y los empresarios productores de estas bebidas, quienes protegen sus intereses particulares y ven en el impuesto una amenaza injustificada a sus actividades económicas y para debilitarlo han creado una serie de mitos en contra de las bondades del impuesto, alegando resultados negativos sin sustento en la suficiente evidencia libre de conflicto de interés, con estos argumentos están interviniendo en el diseño del impuesto para dejarlo a su medida sin efectos en salud pública. De aprobarse como está, en un año esto mismos contradictores, argumentarán que el impuesto no funciona y el país habrá olvidado que la industria lo diseñó justamente para que no funcionara.

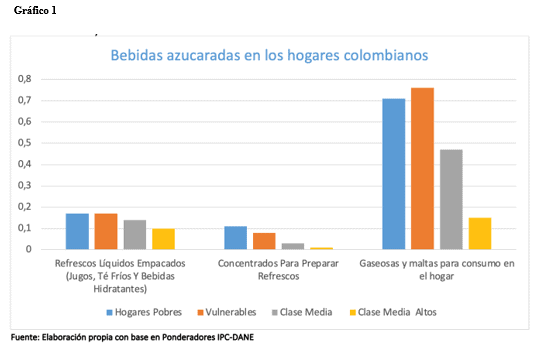

Estos actores han alegado en diversos escenarios -incluso abrogándose la voz de los hogares de más bajos ingresos- que este impuesto afecta el bolsillo de las poblaciones más desfavorecidas. Lo que no se ha dicho es que es justamente en los hogares de bajos ingresos donde el consumo de estas bebidas tiende a ser mayor (gráfico 1), para quienes, además, la carga de salud relacionada con el consumo también resulta mayor para ellos[12]. Ha sido documentado la asociación inversa entre la posición socioeconómica de la niñez y sus familias y las posibilidades de padecer obesidad[13], que ha sido ratificada por la CEPAL para quien la doble carga de malnutrición afecta de manera creciente a la población pobre y vulnerable, convirtiéndose así en un factor más de la desigualdad vigente en América Latina[14].

Los contradictores también han sostenido que este impuesto acabará con las tiendas de barrio y las Pymes productoras; en relación con el primer argumento, ha sido demostrado que la disminución del consumo de bebidas ultra-procesadas endulzadas se traslada por efecto sustitución a otros consumos saludables como el agua, lo cual no es contabilizado en los análisis que centran sus conclusiones en el deterioro de la economía por implementar estas medidas.

Dicho de otra forma, las personas no dejan de ingerir líquidos para, más bien, dejar de consumir líquidos como esos productos que dañan la salud. Las reducciones en consumos de bebidas ultra-procesadas endulzadas se compensan con incremento en consumos de saludables, que se traduce en una recomposición de la oferta de productos a sus clientes, tal como ocurrió en Berkeley[15].

Frente a las afectaciones a las microempresas, en lo fundamental el mercado de bebidas azucaradas en Colombia es un mercado oligopólico dominado por multinacionales y grandes empresas como Postobón que también embotella PepsiCo, Femsa, Aje, Bavaria, Quala. El problema de las pocas Pymes como coca-nasa, gaseosas del Huila, Gaseosas Cóndor, kola sol de Girardot no es el impuesto a las bebidas azucaradas, su real problema es que gigantes como Coca-Cola y Postobón han hecho todo lo posible por absorberlas y perseguirlas legalmente[16][17].

Otro argumento en contra, ha sido que este impuesto afectará los empleos del sector azucarero. Es importante precisar que la propuesta de impuestos saludables no es gravar el azúcar como ingrediente culinario, sino el conjunto de la bebida ultra procesada endulzada con el alcance que ya se definió previamente.

Las 188 mil familias que se ha expresado podrían verse afectados por este impuesto, producen 2.203.982 toneladas de azúcar, producción que tiene también como destinos el consumo directo de los hogares y las exportaciones, las cuales no son objeto del impuesto.[18] De hecho, las exportaciones representan el 32% de la producción total de azúcar.

El principal mercado del azúcar no es la industria de Bebidas ultra-procesadas endulzadas. De hecho, en los últimos periodos, la industria de bebidas ha venido sustituyendo el uso de azúcar de caña por edulcorantes artificiales como Glucosa, Esplenda o Sucralosa, Aspartamo, Acesulfamo, Sacarina y Jarabe de Maíz. “Los niveles de edulcorantes no calóricos (ENC) en las bebidas ofertadas, han aumentado significativamente, lo que se explica porque estos productos han sido reformulados, reemplazando los azúcares por edulcorantes no calóricos. De acuerdo con los análisis, la media del contenido de azúcares de las bebidas de la muestra disminuyó de 9 gramos por 100 ml a 5 gramos por 100 ml, lo que corresponde al aumento de casi el doble de la proporción de bebidas que contienen edulcorantes no calóricos, del 33% al 64%”[19].

La discusión sobre el mejor diseño de impuesto a las bebidas ultra procesadas endulzadas requiere privilegiar la tributación progresiva en la lucha contra la desigualdad y debe ser el resultado de un consenso plural y democrático que incluya las voces de todos los sectores del país, y no solo priorice los intereses corporativos. Es urgente realizar un diálogo amplio que involucre además a las organizaciones sociales, sociedades médicas, sindicatos, centros de pensamiento, el campesinado, los sectores de base y que se sustente en la evidencia científica libre de conflicto de interés.

[1] PAHO, Comparing taxes as a percentage of sugar-sweetened beverage prices in Latin America and the Caribbean. 2022.

[2] Caitlin M. Lowery and Others. Reformulation of Packaged Foods and Beverages in the Colombian Food Supply Caitlin. 2020.

[3] Nicholas Stacey, Caroline Mudara, Shu Wen Ng, Corné van Walbeek, Karen Hofman, Ijeoma Edoka. Sugar-based beverage taxes and beverage prices: Evidence from South Africa’s Health Promotion Levy, Social Science & Medicine, Volume 238, 2019, 112465, ISSN 0277-9536. https://doi.org/10.1016/j.socscimed.2019.112465

Nicholas Stacey, MA Ijeoma Edoka, PhD Prof Karen Hofman, MBBCh. 2021

[4] Changes in beverage purchases following the announcement and implementation of South Africa’s Health Promotion Levy: an observational study

Nicholas Stacey, MA Ijeoma Edoka, PhD Prof Karen Hofman, MBBCh. 2021

[5] Karen J. Hofman,Nicholas Stacey,Elizabeth C. Swart,Barry M. Popkin,Shu Wen Ng. South Africa’s Health Promotion Levy: Excise tax findings and equity potential. 2021

[6] Las tres bandas son: Banda 1. Menor a 4 gramos de azúcar . Banda 2. Superior a 4 gramos e inferior a 8 gramos de azúcar . Banda 3. Más de 8 gramos de azúcar.

[7] Las nuevas bandas son: Banda 1. Menor a 6 gramos Banda 2. Superior a 6 gramos e inferior a 10 gramos de azúcar. Banda 3. Más de 10 gramos de azúcar

[8] https://www.semana.com/nacion/articulo/ocampo-convocara-a-coca-cola-postobon-y-nutresa-a-cambiar-su-oferta-de-productos-azucarados/202250/

[9] Caro, Juan Carlos, Ng, Shu Wen, Bonilla, Ricardo, Tovar, Jorge, Popkin, Barry M. (2017) Sugary drinks taxation, projected consumption and fiscal revenues in Colombia: Evidence from a QUAIDS model

[10] Vecino Andrés. A tax on sugar sweetened beverages in Colombia: Estimating the impact on overweight and obesity prevalence across socio economic levels. 2018

[11] Ministerio de Salud y Protección Social. “Respuesta concepto a las proposiciones realizadas para el Proyecto de Ley 131 de 2022 Senado y 118 de 2022 Cámara” Septiembre de 2022,

[12] PAHO La tributación de las bebidas azucaradas en la Región de las Américas. 2021

[13] UNICEF. 2019. Obesidad: una cuestión de derechos de niños, niñas y adolescentes RECOMENDACIONES DE POLÍTICAS PARA SU PROTECCIÓN

[14] CEPAL 2017 “El costo de la doble carga de la malnutrición: impacto social y económico

[15] Silver LD, Ng SW, Ryan-Ibarra S, Taillie LS, Induni M, Miles DR, et al. (2017) Changes in prices, sales, consumer spending, and beverage consumption one year after a tax on sugar-sweetened beverages in Berkeley, California, US: A before-and-after study. PLoS Med

[16] Coca Pola, la bebida de los indígenas nasa en Colombia a la que Coca Cola le ha declarado la guerra en: https://www.bbc.com/mundo/noticias-america-latina-59676649

[17] El color rosa, la gran disputa entre Postobón y Cóndor en https://plazacapital.co/debate/2893-el-rosa-sigue-en-disputa-entre-las-companias-de-gaseosas-postobon-y-condor

[18] Asocaña. BALANCE AZUCARERO COLOMBIANO ASOCAÑA 2000 – 2020 (TONELADAS). 2020.

[19] Lowery, C. M., Mora-Plazas, M., Gómez, L. F., Popkin, B., & Taillie, L. S.. Reformulation of Packaged Foods and Beverages in the Colombian Food Supply. Nutrients, 12(11), 3260. (2020)

Martha Yaneth Sandoval Salazar, Economista de la Universidad Nacional de Colombia. Miembro de la Red Académica por el derecho Humano a la alimentación y nutrición adecuadas.

Foto tomada de: El Economista

Deja un comentario