A continuación, se presentan algunos elementos de las declaraciones del impuesto sobre la renta y complementarios que las Personas Jurídicas (PJ) le presentaron a la DIAN.

Impuesto declarado: ¿Efecto cantidad o efecto precio?

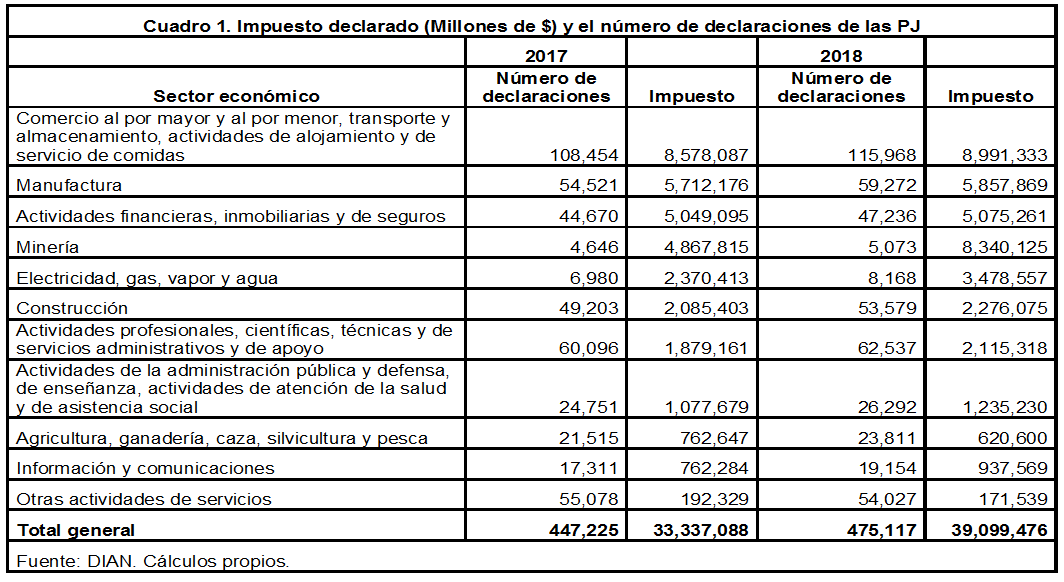

El recaudo tributario declarado del impuesto sobre la renta creció un 17.3% al pasar de 33.3 billones de pesos en 2017 a $39.1 billones en 2018. En este mismo periodo se dio un aumento en el número de contribuyentes del 6.2% al pasar de 447 mil 225 en 2017 a 475 mil 117 en 2018. Lo anterior da como resultado un aumento del recaudo por declarante del 10.4% al pasar de $75 millones por declaración en 2017 a $82 millones en 2018. Así pues, es posible afirmar que el aumento del recaudo lo explica en un 36% el efecto cantidad (declarantes); y, en un 64% el efecto precio (recaudo por declaración) (Cuadro 1).

Este comportamiento no es homogéneo entre sectores. Por ejemplo, el sector de la minería presentó un aumento del 87% del recaudo por caso al pasar de mil 48 millones de pesos (1.048) en 2017 a mil 644 (1.644) millones de pesos en 2018, situación explicada en lo fundamental por la extracción de petróleo crudo; mientras que, en el número de declarantes (efecto cantidad) este aumento fue de tan sólo el 9%. Entre tanto, el sector de “Actividades financieras, inmobiliarias y de seguros” aumento su número de declarantes en un 5.7% y el recaudo se incrementó en un 0.5%, dando como resultado una reducción del recaudo por declarante, al pasar de $113 millones en 2017 a $107 millones en 2018 (Cuadro 1).

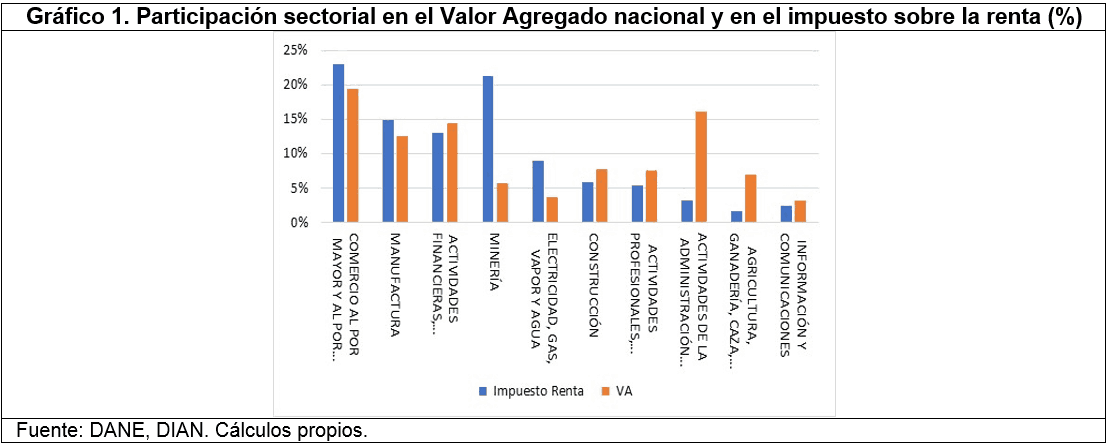

La composición en la declaración del impuesto sobre la renta contrasta con la participación de cada una de las actividades en el valor agregado nacional (Gráfico 1). En algunos de ellos hay diferencias significativas. Por ejemplo, el sector agropecuario tiene una participación en el valor agregado del 7%, y una del 2% en la declaración del impuesto sobre la renta y complementario, entre tanto el sector minero participa en el Valor agregado con el 6% y en la declaración del impuesto el 21%. Tratando de explicar las desviaciones entre la una y la otra, se encuentra que algunas de ellas están explicadas por el grado de informalidad, así como de la institucionalidad intrasectorial[1]. Esto equivale a señalar, que la administración tributaria se concentra en la obtención de mayores ingresos fiscales en las empresas formales haciendo caso omiso de la informalidad sectorial.

[1] La OIT señala que, en Colombia, cerca del 60% de los trabajadores se encuentran en empleos vulnerables. El DANE a partir de la Gran Encuesta Integrada de Hogares encuentra que, para el total de las 23 ciudades, en el periodo comprendido entre abril y junio de 2019, y áreas metropolitanas, que el empleo informal se encuentra en el 47,9% (cerca de 6 millones de trabajadores); concentrados en los sectores de Comercio, hoteles y restaurantes (42%); Servicios comunales, sociales y personales (17%) e Industria Manufacturera (12%).

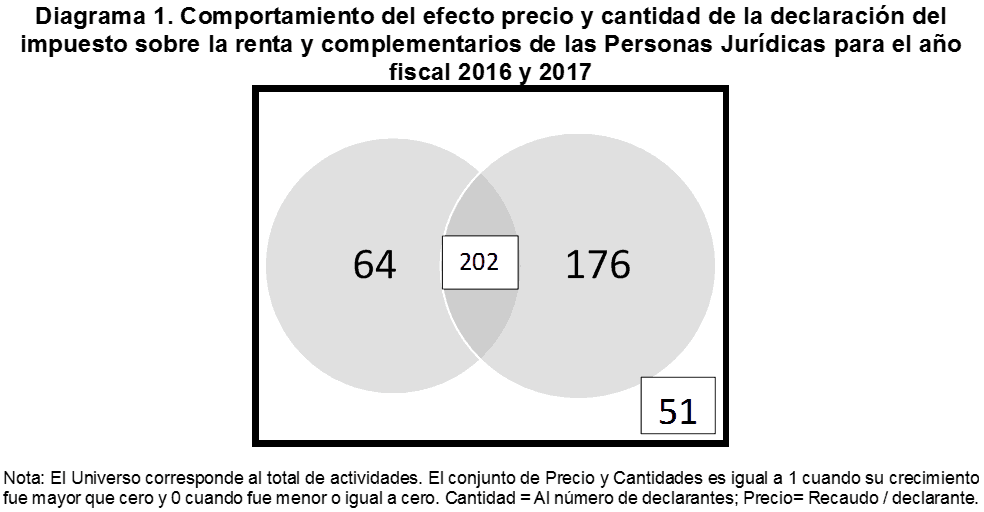

Ahora bien, de las 493 actividades económicas en las que se clasifican las declaraciones de renta y complementarios para el sector empresarial, se encuentra que el 76.7% de ellas aumentó el número de declarantes; en 54% el valor del recaudo por declaración; y, en el 62.7% en el recaudo fiscal. Así pues, en tan sólo 202 actividades se presentó un aumento en el efecto precio y en el efecto cantidad. Finalmente, hay 51 actividades económicas donde se presentó una caída tanto del efecto precio como del efecto cantidad (Diagrama 1).

Las exenciones fiscales

Cabe recordar que la Ley 1819 de 2016 se auto denominaba “reforma tributaria estructural”. Diferentes especialistas se aproximaron al proyecto de ley para estudiar y discutir cuan estructural era la misma, concluyendo, entre otros aspectos, que la reforma propuesta y aprobada no era estructural, entre otras, por el tratamiento que dado a las exenciones fiscales. La conclusión básicamente era: La Ley 1819 profundiza los impuestos indirectos y aumenta los privilegios fiscales a las empresas.

Ahora bien, con las declaraciones de renta presentadas por las PJ a la DIAN en 2017 (correspondientes al año fiscal 2016) y 2018 (correspondientes al año fiscal 2017) es posible presentar la evolución que han tenido las exenciones fiscales en los rubros: i) Ingresos no constitutivos de renta; ii) Renta exenta; y, iii) Descuentos Tributarios.

Ingresos no constitutivos de renta

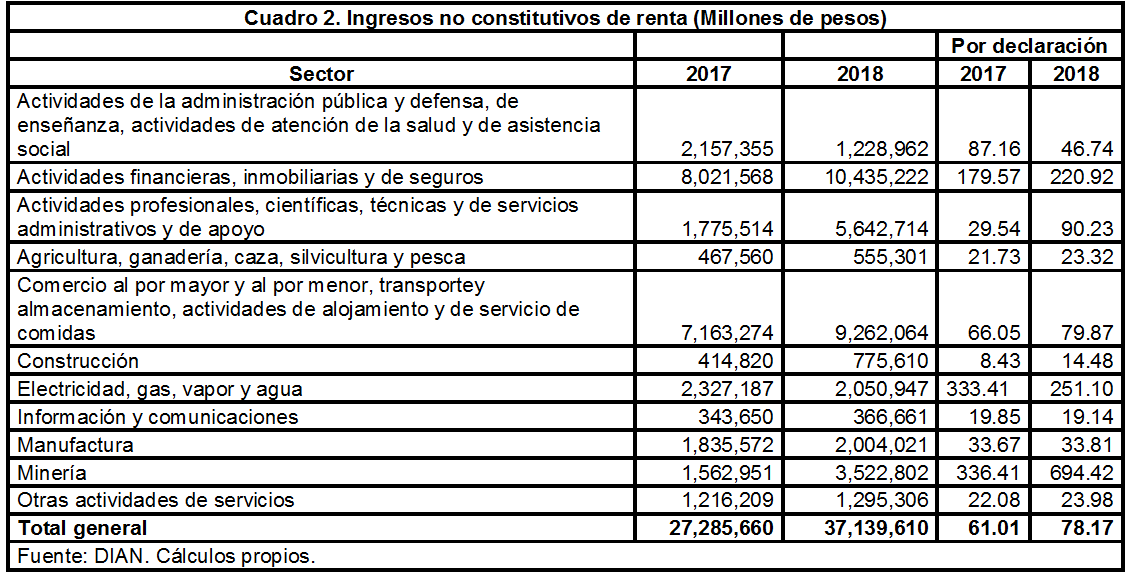

Los ingresos no constitutivos de renta declarados por las empresas aumentaron un 36% al pasar de 27.3 billones de pesos en 2017 a 37.1 billones de pesos en 2018 (Cuadro 2). Los sectores que más declaran en este rubro son el Financiero (28%) y de Comercio (25%). Esto implica que el Gobierno nacional, con el aval del Congreso de la República, está renunciando a recaudar un monto cercano a los 12 billones de pesos. Cabe anotar que este valor aumento respecto al año anterior en 3 billones de pesos.

Como lo han señalado diferentes especialistas en varias oportunidades esto puede ser el reflejo del poder económico y de la política, así como que los más beneficiados con este tipo de intervenciones son las empresas más ricas.

Ahora bien, a nivel sectorial, quienes tuvieron un mayor crecimiento de los ingresos no constitutivos de renta, entre 2018 y 2017, fueron la minería, la construcción, así como las actividades profesiones, científicas, etc.. Este crecimiento se refleja por unidad declarante. A nivel unitario, cada empresa del sector minero aumentó esta exención en un 106% al pasar de 336.4 millones de pesos por declaración en 2017 a 694.4 millones de pesos por declaración en 2018. En el caso del sector financiero su aumento fue del 23% al pasar 180 millones de pesos por declaración en 2017 a 221 millones de pesos en por declaración en 2018. El sector “Actividades profesionales, científicas, técnicas y de servicios administrativos y de apoyo” fue quien presentó el mayor aumento unitario, al pasar de 30 millones de $/declaración a 90 millones de pesos por declaración.

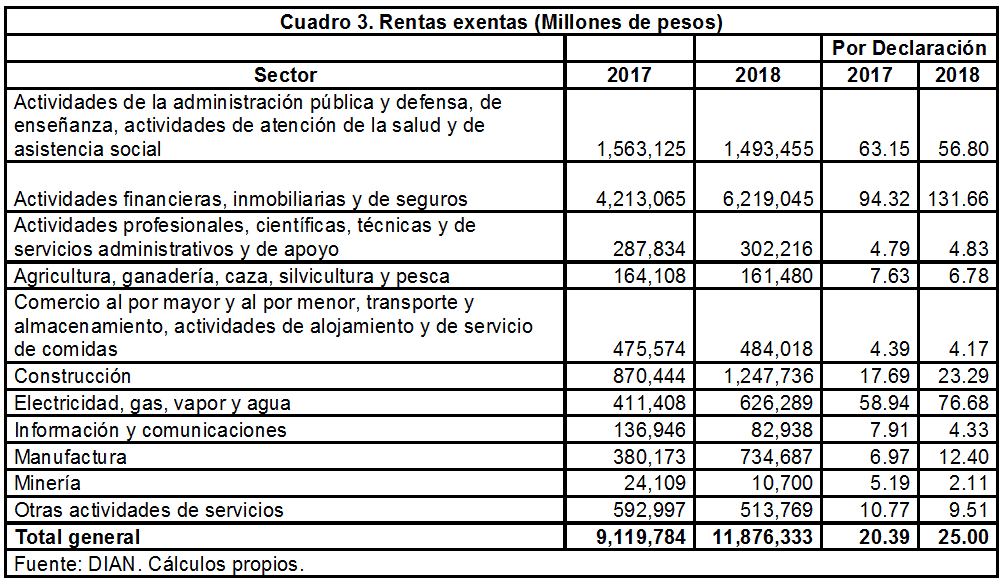

Renta exenta

Las rentas exentas declaradas por las PJ aumentaron en un 30%, al pasar de 9.1 billones de pesos en 2017 a 11.9 billones de pesos en 2018 (Cuadro 3). Los sectores que más participan en este rubro son el financiero (52%) y el de la Construcción (11%). El recaudo al cual renuncia la Nación asciende a 3.8 billones de pesos, presentándose un aumento cercano a los 815 mil millones pesos respecto al año anterior.

Los valores unitarios muestran que los sectores más favorecidos pertenecen al sector financiero al pasar de una renta exenta de 94 millones de pesos por declaración a 132 millones/declaración. El otro sector favorecido fue la industria manufacturera la cual paso de 7 millones de pesos/declaración a 12 millones de pesos/declaración.

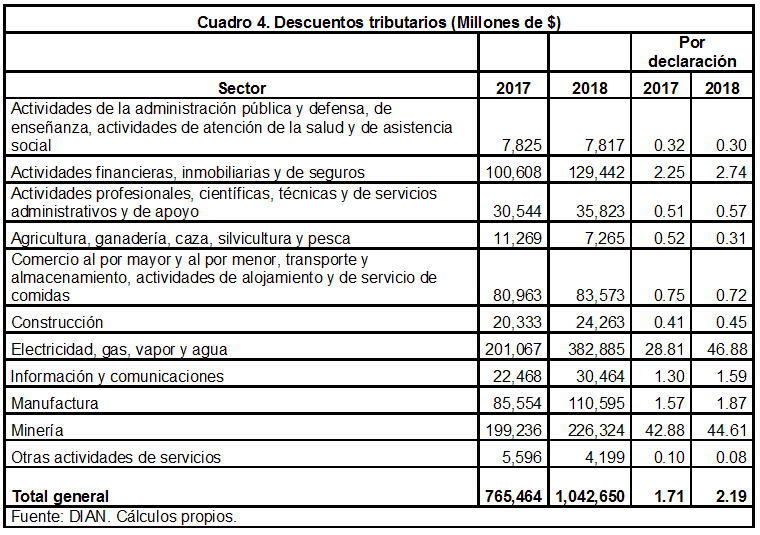

Descuentos tributarios

Los descuentos tributarios declarados pasaron de 765 mil millones de pesos en 2017 a un billón de pesos en 2018, es decir tuvieron un aumento del 36.2%. Los sectores más beneficiados con los descuentos tributarios son el de Electricidad, gas, vapor y agua (37%); Minería (22%) y Financiero (12%) (Cuadro 4).

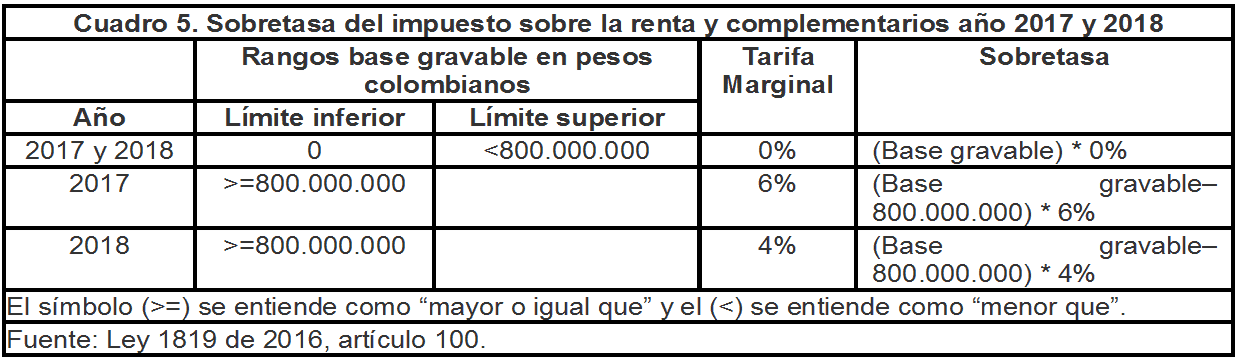

La sobretasa en el impuesto sobre la renta y complementario

La Ley 1819 de 2016 en su artículo número 100 creó la sobretasa en el impuesto sobre la renta y complementario para las PJ para los años 2017 y 2018 que tengan una utilidad fiscal superior a los $800 millones a la tarifa del 6% y 4%, respectivamente. Este impuesto fue liquidado por aproximadamente el 2% de las empresas que declaran renta y el valor liquidado fue de 4.1 billones de pesos en 2017 y de 3.5 billones de pesos en 2018.

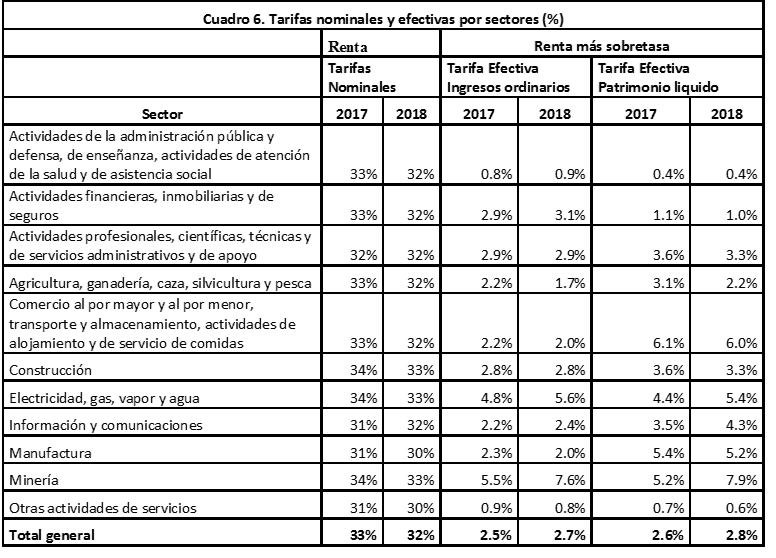

Tarifa media nominal y efectiva

En este aparte se calcula la tarifa nominal del impuesto sobre la renta como el valor del impuesto liquidado respecto a la renta liquida gravable. En el caso de la sobretasa, se calculó como la sobretasa liquidada dividida por la renta líquida gravable menos los $800 millones. En el primer caso, se tienen tarifas nominales del 33% para 2017 y 32% para 2018. La tarifa media nominal de la sobretasa fue de 12.4% y 8.9%, respectivamente. La tarifa para el agregado (renta + sobretasa) fue de 36.9% en 2017 y 34.9% en 2018.

El cálculo de la tarifa efectiva se hace teniendo como denominador el Ingreso Ordinario como el patrimonio líquido. En el primer caso, se puede decir que el impuesto a la renta y la sobretasa que pagan las PJ corresponde al 2.7% del Ingreso Ordinario y al 2.8% del patrimonio líquido. Finalmente, observar que tales tarifas efectivas a nivel sectorial no son homogéneas, pues el porcentaje que representa el impuesto de renta y la sobretasa en el patrimonio líquido del sector financiero difiere significativamente respecto a la del sector minero (Cuadro 6).

En suma…

Las declaraciones de renta publicadas por DIAN para los años 2017 y 2018 muestran el impacto que tuvo la reforma tributaria de 2016 en las exenciones fiscales, además de observarse a través de la tarifa efectiva el posible espacio fiscal que existe, para hacer no sólo más progresivo el sistema a nivel sectorial sin afectar la competitividad, sino para aumentar la presión fiscal (Recaudo/PIB), pues la reforma tributaria estructural en muy poco impacto las tarifas efectivas.

Jorge Enrique Espitia

Deja un comentario